Пример заполнения 6НДФЛ за 9 месяцев

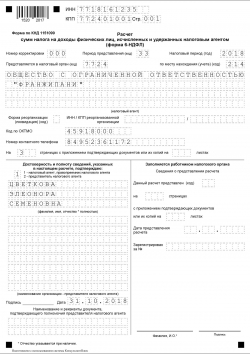

Заполнение 6-НДФЛ за 3 квартал 2018

Пример заполнения 6-НДФЛ за 3 квартал 2018 г.

Пример заполнения 6-НДФЛ за 3 квартал 2018 г.

Налоговые агенты по НДФЛ ежеквартально представляют Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форму 6-НДФЛ ) (п. 2 ст. 230 НК РФ).

О том, как заполнить 6-НДФЛ за 9 месяцев 2018 года и в какие сроки его сдать, расскажем в нашей консультации.

Часто Расчет 6-НДФЛ за 9 месяцев именуется Расчетом за 3 квартал. Сразу оговоримся, что правильнее говорить о Расчете именно за 9 месяцев, ведь эта форма налоговой отчетности составляется нарастающим итогом. С другой стороны, в разделе 2 Расчета за 9 месяцев показываются только те операции, которые были завершены за последние 3 месяца, т. е. в 3 квартале. Напомним, что операция считается завершенной в том периоде, в котором наступает срок перечисления НДФЛ (Письмо ФНС от 21.07.2017 № БС-4-11/14329@ ). С учетом сказанного, как равнозначные в целях нашей консультации будут рассматриваться понятия расчетов за 9 месяцев и за 3-ий квартал 2018 года.

6-НДФЛ за 9 месяцев 2018 – бланк

Для подготовки Расчета 6-НДФЛ за 3 квартал 2018 бланк используется тот же, что применялся для составления Расчета за 1-ый квартал и полугодие 2018 года.

Для подготовки формы 6-НДФЛ скачать бланк можно по ссылке ниже.

6-НДФЛ – бланк скачать (бесплатно)

Порядок заполнения 6-НДФЛ за 9 месяцев 2018 года

Порядок заполнения 6-НДФЛ в 2018 году регламентируется все тем же Приказом ФНС от 14.10.2015 № ММВ-7-11/450@. Как правильно заполнить 6-НДФЛ, указано в Приложении № 2 к Приказу.

Расчет 6-НДФЛ состоит из титульного листа и двух разделов:

- Раздел 1 «Обобщенные показатели»;

- Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Напомним некоторые общие требования по заполнению формы 6-НДФЛ:

- заполнение текстовых и числовых полей Расчета слева направо, начиная с крайней левой ячейки;

- проставление прочерков в незаполненных ячейках, при этом в незаполненных ячейках для суммовых показателей указывается ноль в крайней левой ячейке, остальные ячейки прочеркиваются;

- запрет на двустороннюю печать Расчета на бумажном носителе;

- использование чернил черного, фиолетового или синего цвета;

- при подготовке Расчета на компьютере и последующей распечатке прочерки можно не ставить, при этом должен использоваться шрифт Courier New высотой 16 — 18 пунктов.

Код периода представления на титульном листе Расчета за 9 месяцев указывается «33».

Код места нахождения (учета), если Расчет сдается по месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком, указывается «214».

Приведем для формы 6-НДФЛ инструкцию по заполнению для всех строк Расчета, отдельно для Раздела 1 и Раздела 2.

Правила заполнения 6-НДФЛ для Раздела 1

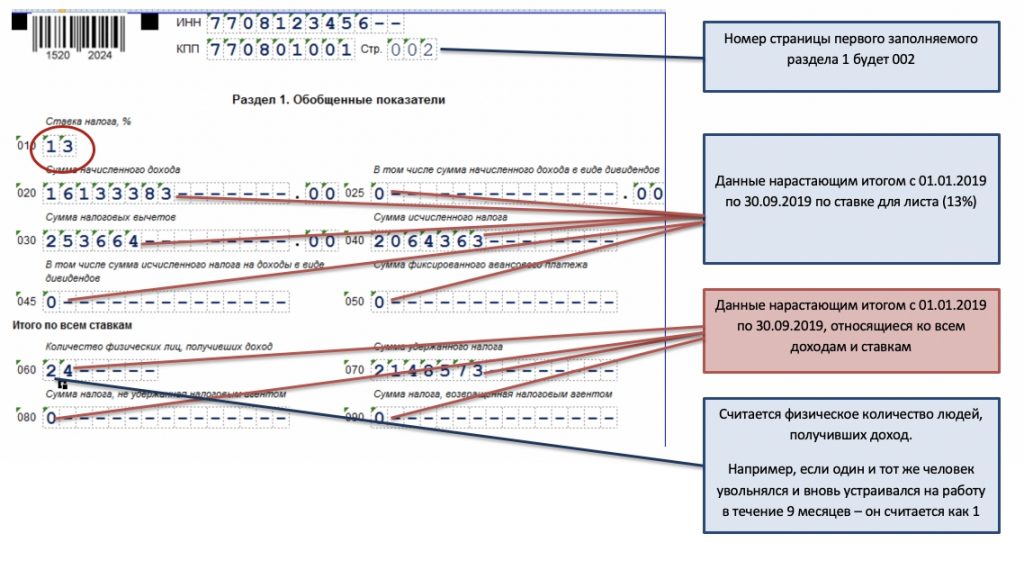

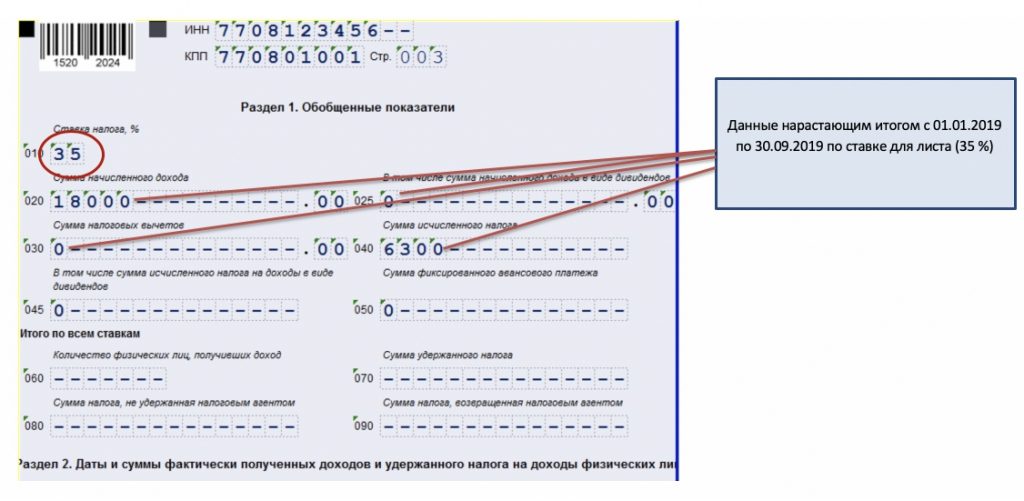

Если в течение 9 месяцев 2018 года налоговый агент применял разные ставки НДФЛ, то строки 010-050 заполняются отдельно для каждой такой ставки. При этом показатели приводятся суммарно по всем физлицам, к доходам которых применялась конкретная ставка.

По строке 010 «Ставка налога, %» указывается применяемая в течение 9 месяцев 2018 года ставка налога.

Строки 020-050 заполняются применительно к каждой конкретной ставке, указанной по строке 010.

А применительно к строке 020 6-НДФЛ – что туда входит? В 6-НДФЛ по строке 020 «Сумма начисленного дохода» указывается сумма начисленной зарплаты, а также иного фактически выплаченного дохода за 9 месяцев 2018 года.

Если в течение этого периода выплачивались дивиденды, то их сумму нужно отразить еще раз по строке 025 «В том числе сумма начисленного дохода в виде дивидендов».

По строке 030 «Сумма налоговых вычетов» отражается сумма налоговых вычетов, которая уменьшает доход, подлежащий налогообложению. В этой строке отражаются, в частности, стандартные налоговые вычеты, предусмотренные ст. 218 НК РФ, а также вычеты в размерах, предусмотренных ст. 217 НК РФ (например, вычет из стоимости подарков или материальной помощи). Полный перечень вычетов можно найти в приказе ФНС от 10.09.2015 № ММВ-7-11/387@ .

Сумма исчисленного НДФЛ отражается по строке 040 «Сумма исчисленного налога».

В строке 045 «В том числе сумма исчисленного налога на доходы в виде дивидендов» нужно указать сумму НДФЛ с дивидендов, отраженных по строке 025.

Если в организации или у ИП работают иностранцы, которые имеют патент и самостоятельно уплачивают НДФЛ, то налоговый агент может уменьшать исчисленный НДФЛ таких работников на сумму перечисленных ими фиксированных платежей по НДФЛ. Следовательно, сумму, на которую налоговый агент уменьшает исчисленный НДФЛ, отражается по строке 050 «Сумма фиксированного авансового платежа».

По строке 060 «Количество физических лиц, получивших доход» налоговый агент должен указать общее количество физлиц, которые получили от него доход с 01.01.2018 по 30.09.2018 включительно. При этом если в течение указанного периода одно и то же лицо было уволено и вновь принято на работу, по строке 060 оно указывается только один раз.

А строка 070 6-НДФЛ – что туда входит? По строке 070 «Сумма удержанного налога» отражается сумма НДФЛ, которая была удержана налоговым агентом в течение 9 месяцев 2018 года. Конечно, сумма, отраженная в 6-НДФЛ по строке 070, может не совпадать с суммой исчисленного налога (строка 040). Например, НДФЛ с заработной платы за сентябрь, выплачиваемой в октябре 2018 года, на 30.09.2018 будет исчислен, а вот удержан будет только в 4-ом квартале 2018 года.

А строка 080 в 6-НДФЛ когда заполняется? В 6-НДФЛ по строке 080 «Сумма налога, не удержанная налоговым агентом» отражается та сумма НДФЛ, которую налоговый агент не сможет удержать из доходов физлица до конца года. К примеру, налоговый агент признает невозможным удержание налога в случае, когда выдал физлицу доход в натуральной форме, при этом доходы в денежной форме у налогоплательщика отсутствуют (п. 5 ст. 226, п. 14 ст. 226.1 НК РФ, Письмо ФНС от 19.07.2016 № БС-4-11/12975@ ).

По строке 090 «Сумма налога, возвращенная налоговым агентом» нужно показать сумму НДФЛ, которая была возвращена физлицам в соответствии со ст. 231 НК РФ.

Строки 060-090 заполняются суммарно по всем налоговым ставкам и обязательно на первой странице Раздела 1.

Заполняем раздел 2 Расчета 6-НДФЛ

В Разделе 2 «Даты и суммы фактически полученных доходов и удержанного НДФЛ» нужно указать:

- даты фактического получения дохода физлицами;

- даты удержания НДФЛ;

- сроки перечисления НДФЛ;

- суммы фактически полученного дохода;

- суммы удержанного НДФЛ.

При этом, если у нескольких физических лиц даты фактического получения дохода, даты, когда НДФЛ должен быть удержан и перечислен в бюджет (т. е. строки 100-120 Раздела 2) одинаковые, то суммы фактически полученного дохода (строка 130), а также суммы удержанного налога (строка 140) по таким лицам отражаются в Расчете суммировано, т. е. свернуто в одном блоке строк 100-140.

Указывается, что по строке 100 «Дата фактического получения дохода» нужно указать дату, когда физлицо фактически получило доход, отраженный по строке 130. А что именно показать в строке 100 6-НДФЛ – начислено или выплату? Даты фактического получения дохода указаны в ст. 223 НК РФ и не всегда соответствуют дате выплаты дохода. К примеру, доход в виде оплаты труда признается полученным на последний день месяца, за который доход был начислен. А вот больничный или отпускные показываются полученными на дату их выплаты. Дата признания премии зависит от ее вида. Месячная премия отражается аналогично зарплате, т. е. на последний день месяца (Письмо Минфина от 04.04.2017 № 03-04-07/19708 ). А премия за больший период времени (квартал, год и т.д.) считается полученной в целях НДФЛ на дату выплаты (Письмо Минфина от 23.10.2017 № 03-04-06/69115 ).

А какой для строки 110 формы 6-НДФЛ порядок заполнения? По строке 110 «Дата удержания налога» указывается дата, когда НДФЛ должен быть удержан из доходов, показанных по строке 130. Напомним, что удерживать НДФЛ нужно при фактической выплате дохода (п. 4 ст. 226 НК РФ). А если доход выдается в натуральной форме, а также при получении дохода в виде материальной выгоды налоговый агент должен удержать НДФЛ за счет любых выплачиваемых в денежной форме доходов (абз. 2 п. 4 ст. 226 НК РФ).

А строку 120 в 6-НДФЛ как заполнить? По строке 120 «Срок перечисления налога» нужно показать дату, не позднее которой НДФЛ должен быть перечислен в бюджет. В общем случае сделать это нужно не позднее рабочего дня, следующего за днем выплаты дохода (п. 6 ст. 226 НК РФ). А вот по пособиям по временной нетрудоспособности и отпускным НДФЛ перечисляется в специальные сроки: не позднее последнего числа месяца, в котором такие выплаты производились.

А что показать по строке 130 6-НДФЛ — начислено или выплату? В 6-НДФЛ по строке 130 «Сумма фактически полученного дохода» нужно показать общую сумму дохода физлиц (с учетом НДФЛ), полученного в указанную по строке 100 дату, т. е. фактически начисленный доход.

По строке 140 «Сумма удержанного налога» нужно отразить обобщенную сумму удержанного налога.

Для формы 6-НДФЛ за 3 квартал 2018 образец заполнения приведем ниже.

6-НДФЛ 2018 – бланк на бумаге или электронный Расчет?

В общем случае Расчет по форме 6-НДФЛ представляется в электронном виде. А те налоговые агенты, у которых численность физлиц не превышает 25 человек, форму представления Расчета выбирают сами – в электронном виде или на бумаге (п. 2 ст. 230 НК РФ).

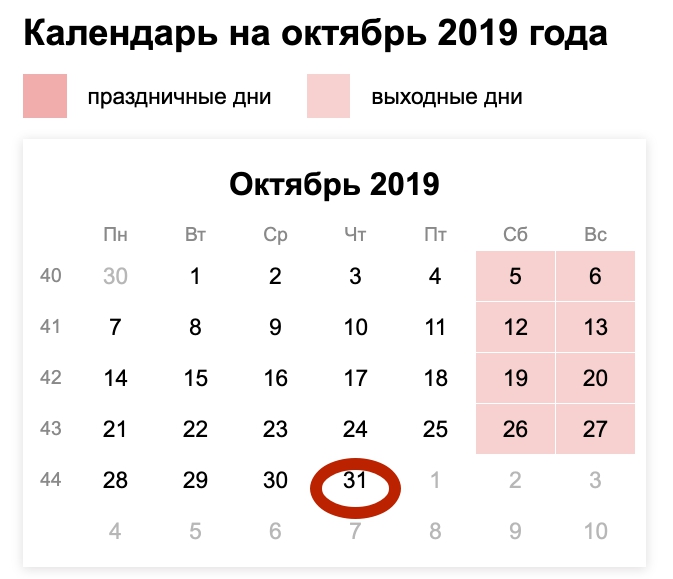

Срок сдачи Расчета 6-НДФЛ за 9 месяцев

В общем случае Расчет 6-НДФЛ за 1-ый квартал, полугодие или 9 месяцев сдается не позднее последнего дня месяца, следующего за соответствующим отчетным периодом (п. 2 ст. 230 НК РФ). Но если крайняя дата срока сдачи Расчета придется на выходной или нерабочий праздничный день, сдать форму 6-НДФЛ можно будет и в следующий за таким днем первый рабочий день (п. 7 ст. 6.1 НК РФ).

Получается, что срок сдачи Расчета за 9 месяцев 2018 года – 31.10.2018.

А вот форма 6-НДФЛ за 2018 год должна быть сдана не позднее 01.04.2019.

6-НДФЛ за 9 месяцев 2018 – образец заполнения

Мы приводили пример заполнения 6-НДФЛ за 1–ый квартал 2018 в отдельном материале. В продолжение рассмотренного ранее условного примера приведем для формы 6-НДФЛ пример заполнения за 9 месяцев 2018 года. Для этого дополним сведения для подготовки формы следующими необходимыми данными:

Количество физических лиц, получивших доход в отчетном периоде, — 15.

Обращаем внимание, что аванс и зарплата за сентябрь 2018 г. в разделе 1 Расчета за 9 месяцев 2018 г. отражены, но не показаны в Разделе 2 формы 6-НДФЛ, потому что дата исчисления налога приходится на 3-ий квартал 2018 года, а фактически налог будет удержан только в октябре 2018 года.

Поэтому, между показателями строк 040 «Сумма исчисленного налога» и 070 «Сумма удержанного налога» Раздела 1 образовалась разница в размере исчисленного, но не удержанного на 30.09.2018 НДФЛ в размере 80 990 рублей.

Скачать для формы 6-НДФЛ пример заполнения за 3 квартал 2018 года можно здесь.

Чтобы проверить правильность заполнения Расчета 6-НДФЛ, стоит обратиться к Контрольным соотношениям, направленным Письмом ФНС от 10.03.2016 № БС-4-11/3852@ . О том, как, в частности, сверяются данные в Расчете 6-НДФЛ и справках 2-НДФЛ, мы рассказывали здесь.

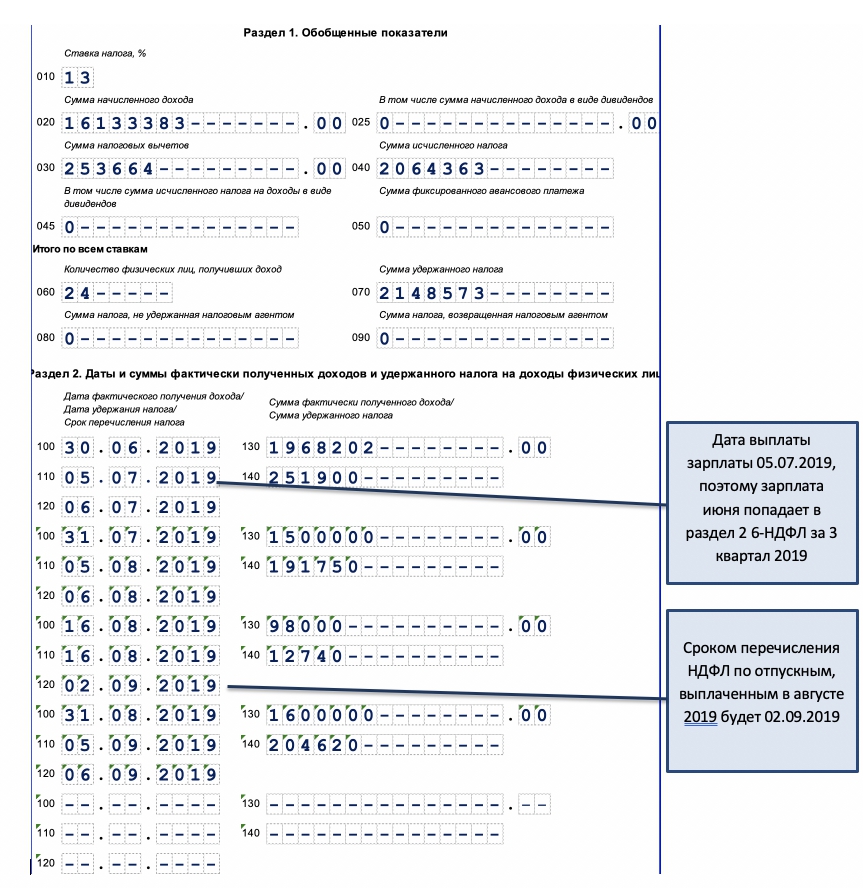

6-НДФЛ за 9 месяцев (3 квартал) 2019 года: инструкция и образец заполнения

Отчет 6-НДФЛ стал уже привычен тем, кто выплачивает доходы физлицам. Перед грядущим отчетным периодом разберем актуальные вопросы: появилась ли новая форма 6-НДФЛ? Какие особенности могут встретиться в процессе формирования 6-НДФЛ за 9 месяцев 2019 года? Как с ними заполнять отчет?

Особенности отчета 6-НДФЛ за 9 месяцев 2019 года

Сразу отметим, что правильным будет называть отчет «6-НДФЛ за 9 месяцев», т. к. форма предусматривает внесение данных нарастающим итогом с начала года. Однако на практике отчет часто именуют «6-НДФЛ за 3 квартал», увязывая обозначение с периодичностью сдачи (хотя, такое наименование и не вполне корректно).

Отчет, подлежащий сдаче за 9 месяцев (3 квартал) 2019 года, следует готовить по форме, утвержденной приказом ФНС РФ от 14.10.2015 № ММВ-7-11/450 (ред. от 17.01.2018): в 2019 году форма не изменена.

Порядок сдачи 6-НДФЛ в 2019 году предусматривает обязательную электронную форму отчета для тех, кто выплатил доход 25 и более физлицам. Если таких физлиц было меньше 25 за весь период, за который сдается 6-НДФЛ, то отчитывающемуся предоставляется право выбрать – подавать отчет электронно или на бумаге.

6-НДФЛ надо сдать в налоговую не позже последнего дня месяца, следующего за отчетным периодом. То есть отчет за 9 месяцев 2019 следует сдать до 31.10.2019 включительно.

Говоря об отчете 6-НДФЛ за 9 месяцев 2019, стоит сосредоточиться на данных, которые с высокой степенью вероятности в него попадут и на особенностях их отражения. В первую очередь, это летние отпуска. Во вторую – возможные случаи применения разных налоговых ставок по НДФЛ.

Разберем порядок заполнения отчета 6-НДФЛ за 9 месяцев 2019, содержащий данные по отпускам и разным налоговым ставкам «вручную».

Отчет для сдачи по каналам ТКС должен формироваться с помощью специальных ресурсов (компьютерных или онлайн), поэтому в таком отчете введенные в программу данные обычно автоматически попадают в нужные разделы и строки.

Пошаговая инструкция заполнения 6-НДФЛ в 3 квартале 2019

Шаг 1. Формируем раздел 1

Заполняя 6-НДФЛ, удобнее начинать с формирования раздела (разделов) 1. В декларации должно быть столько разделов 1, сколько применялось ставок НДФЛ в периоде. Период у нас составляет уже 9 месяцев, поэтому повышается вероятность того, что встречались доходы, которые облагались по разным ставкам. По каждой понадобиться предусмотреть отдельную страницу с разделами 1 отчета.

Общее число страниц затем нужно указать в титульнике. То есть даже если вы начнете заполнение 6-НДФЛ с титульного листа, вам все равно придется оставить в нем незаполненные обязательные ячейки и возвращаться к нему повторно.

Анализируем учетные данные по численности получающих от нас доходы, по суммам зарплаты и прочим доходам и по налоговым ставкам. Допустим, ставок получилось 2 (стандартная 13% и 35% по материальной выгоде сотрудника, получившего от нас заем с пониженной процентной ставкой). Заполняем два раздела 1 с учетом следующих нюансов:

- Раздел 1 на первом листе (обычно формируется с «основной» ставкой 13%). Только в разделе 1 первого листа заполняем строки 060-090!

- В следующих листах с другими ставками строки 060-090 раздела 1 не заполняются. Страницы нумеруются по порядку после 2-й (3,4 и так далее).

Шаг 2. Формируем раздел 2

Раздел 2 формируется на каждом листе с разделом 1 применительно к той ставке, на которую оформлен лист.

Особенностью раздела 2 в 6-НДФЛ является то, что он заполняется только по тем данным, которые относятся к последнему закончившемуся кварталу.

В случае с отчетом за 9 месяцев 2019 это третий квартал.

- Правильно заполнять данные по «переходящим» зарплатным доходам. Днем получения дохода по зарплате считается последний день месяца, за который зарплата начисляется. Датой удержания дохода считается день выплаты, который обычно относится уже к следующему месяцу. Включать суммы в раздел 2 следует по дате удержания НДФЛ из дохода.

То есть в отчет за 9 месяцев обычно попадают сведения по зарплате за июнь (выплаченной в июле) и не попадают данные по зарплате за сентябрь (которые будут выплачены в октябре).

- Правильно заполнять данные по отпускным (что бывает особенно актуально в 6-НДФЛ за 9 месяцев). Напомним, что при расчетах за отпуск датой получения дохода и датой удержания налога является день фактической выплаты отпускных. А вот крайней датой перечисления налога с них следует принимать последний день месяца, в котором их выплатили. Если же последний день месяца попадает на нерабочий, то срок перечисления налога переносится на ближайший за этим днем будний день.

Например, по отпускным, выплаченным за август 2019, срок уплаты НДФЛ должен быть 31.08.2019. Но это суббота (считающаяся нерабочим днем для целей переноса сроков уплаты налога), а 01.09.2019 – воскресенье (тоже выходной). Таким образом, срок перечисления налога по отпускным, выплаченным в августе 2019, переносится на 02.09.2019. Эту дату и следует указывать в разделе 2 6-НДФЛ.

Заполнение раздела 2 на других листах (если они есть) происходит по тем же принципам. Для корректного заполнения следует уточнить, что считается датой получения дохода и датой удержания налога для операций, отраженных в листе.

Например, если раскрываются данные по матвыгоде, облагаемой по ставке 35%, то:

- Доход от матвыгоды по займам, выданным после 01.01.2016 следует считать ежемесячно, на последний день месяца. Датой получения дохода является этот же день.

- Удерживать НДФЛ по такому доходу следует из любой ближайшей выплаты, из которой можно это сделать. В нашем примере это оказалась зарплата, поэтому даты удержания совпадают с зарплатными из предыдущего листа.

Шаг 3. Формируем титульный лист

Поскольку 6-НДФЛ является уже достаточно привычным отчетом, и титульник сформирован аналогично другим отчетам, то его заполнение по образцу особых проблем у бухгалтеров не вызывает.

Скажем только, что при заполнении графы, в которой указывается количество страниц отчета, нужно учесть и сам титульник, и все листы с разделами 1 и 2, которые пришлось заполнить на шагах 1 и 2.

Для полноты картины ответим еще на вопрос, которым часто озадачиваются начинающие бухгалтеры: какие подтверждающие документы могут предоставляться с 6-НДФЛ? На титульном листе есть графа для указания их количества.

Речь в данном случае идет о документах, которые подтверждают права представителя в случае, если отчет сдается через него. Ситуация как раз подходит к сдаче отчета на бумаге. Если отчет подается неуполномоченным на это по должности лицом (гендиром юрлица, например, или лично ИП с работниками), а кем-то еще, то этого сдающего нужно прописать в титульном листе и приложить к декларации документы, подтверждающие его права на заверение и сдачу отчета. Количество таких документов или их копий тоже указывается на титульном листе.

Заполненный образец 6-НДФЛ за 9 месяцев (3 квартал) 2019 скачайте здесь.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Пример заполнения 6-НДФЛ за 9 месяцев 2018 года

Мы рассмотрим пример заполнения отчета 6-НДФЛ за 9 месяцев 2018 года и покажем, как отразить правильно отпускные, больничные, особенно, если отпуск или больничный лист «выпал» на сентябрь 2018 года .

Срок сдачи нашего отчета 6-НДФЛ – не позднее 31 октября 2018 года. Форма расчета 6-НДФЛ, порядок заполнения и представления, формат представления в электронной форме утверждены Приказом ФНС России от 14.10.2015 г. № ММВ-7-11/450@.

Как показывает практика, очень много вопросов возникает в ходе заполнения формы 6-НДФЛ в случае выплаты пособия по временной нетрудоспособности и отпускных.

Особое внимание мы уделим тому, когда отпуск или больничный лист выпали на дни сентября. При этом последний день (срок уплаты НДФЛ с отпуска и больничного) 30 сентября у нас – выходной.

Для того, чтобы было наглядно и понятно – давайте я покажу примеры, их будет несколько. Внимательно посмотрите на условия в примерах, и вы сможете разобраться с порядком заполнения. Если у вас будет затруднение в заполнении – пишите мне .

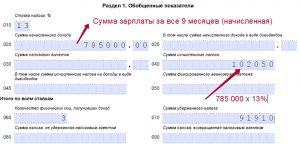

Пример 1 – рассмотрим самый простой вид заполнения, когда не было ни отпуска, ни больничного листа, была только выплата заработной платы и все.

Напомню, что сама форма состоит из двух разделов – первый отражает сводные данные, а во втором мы построчно показываем наши выплаты и указываем даты выплаты дохода, срок уплаты НДФЛ.

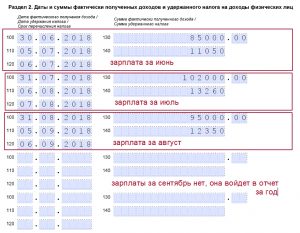

Допустим, что в компании была начислена следующая заработная плата:

– январь = 85 000

– февраль = 85 000

– март = 85 000

– апрель = 85 000

– май = 85 000

– июнь = 85 000

– июль = 102 000

– август = 95 000

– сентябрь = 78 000

Соответственно, суммы НДФЛ по ставке 13% составили:

За январь – 11 050

За февраль – 11 050

За март – 11 050

За апрель – 11 050

За май – 11 050

За июнь – 11 050

За июль – 13 260

За август = 12 350

За сентябрь = 10 140

Почему я взяла данные по заработной плате за весь год? А для того, чтобы вам показать, как правильно рассчитать суммы дохода и НДФЛ для раздела № 1 формы отчета 6-НДФЛ.

А теперь внимание – в первом примере я показываю «простой» вариант, где была начислена только заработная плата, за сентябрь зарплата будет выплачена 5 октября.

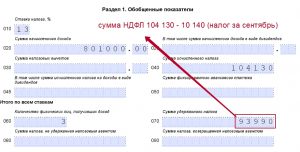

Раздел № 1 – в нем мы показываем сумму начисленной заработной платы (не выплаченной). Сумма показывается нарастающим итогом за все девять месяцев (вот почему я в примере показала размеры зарплаты за все месяцы).

Как мы видим на картинке, по строке «020» у нас идет общая сумма начисленной заработной платы за все девять месяцев 2018 года, по строке «040» идет сумма НДФЛ, которая начислена за 9 месяцев, по строке «060» отражено количество работников, которые получили указанные доходы, по строке «070» мы показываем ту сумму налога, которая фактически была удержана из дохода сотрудников.

По строке «070» мы показали сумму налога не 102 050 рублей, а всего 91 910 рублей, это за «минусом» налога за сентябрь (в сумме 10 140 рублей), потому что сама зарплата за сентябрь будет выплачена в октябре и НДФЛ будет удержан тоже в октябре.

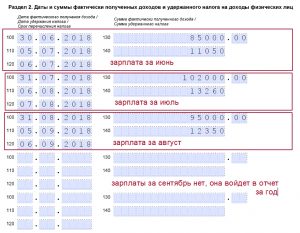

Переходим к разделу № 2

Мы в этом разделе (в отличие от раздела № 1) не будем перечислять зарплаты за все месяцы, а только за те месяцы, выплаты по которым вошли в III квартал: за июнь, за июль, за август.

Зарплаты за сентябрь нет, потому что выплата ее (по условиям нашего примера) пройдет в октябре и, соответственно, отразиться в отчете за 2018 год.

Отпускные в 6-НДФЛ

Пример 2 – оставим условия нашего примера № 1, но добавим к нему сумму отпуска, которая была начислена сотруднику в сентябре в размере 16 000 рублей.

Как мы знаем, последний срок уплаты НДФЛ с суммы отпускных (и больничных) приходится на последний день месяца. В нашем случае – это 30 сентября и он попадает на воскресенье.

Следующий рабочий день – уже 1 октября, поэтому мы не можем эту сумму выплаты показывать в отчете за 9 месяцев.

Обратите внимание, вы могли налог с суммы отпускных заплатить фактически в середине сентября, но в отчете по строке «120» мы показываем не фактическую дату удержания налога, а крайний срок уплаты по НК РФ.

А теперь посмотрите на наши раздел №1 и № 2 в случае выплаты отпускных сотруднику в сентябре 2018 года.

Как видно из картинки, раздел № 1 немного изменился – мы прибавили к общей сумме заработной платы сумму начисленного отпуска и НДФЛ с него. При этом значение строки «070» осталось неизменным.

Пример 3 – давайте представим себе, что у нас сумма отпуска была выплачена работнику не в сентябре, а в июне 2018 года (в июне последний день месяца тоже пришелся на выходной, кстати). Пусть размер начисленных отпускных будет такой же – 16 000 рублей и НДФЛ с него = 2080 рублей.

Раздел № 1 – по строке «070» сумма налога немного изменилась, тут мы показываем 93 990 рублей = общая сумма начисленного НДФЛ за 9 месяцев за минусом той суммы налога, которая будет удерживаться в октябре с сентябрьской зарплаты.

Раздел № 2 – он похож по заполнению на пример № 1, но с той лишь разницей, что мы добавим в самое начало строки по отпускным (которые не включены были в отчет за II квартала 2018 года).

Как мы видим, на картинке мы сначала отразили сумму выплаченного отпуска, потом идет сама зарплата за июнь, далее – за июль и август. А вот за сентябрь мы уже покажем в отчете за год.

Я очень надеюсь, что мои разъяснения вам помогли и помогут разобраться. Если будут сложности – обязательно пишите мне, и я вам помогу .

К настоящей статье открыт доступ для комментариев и вопросов, пишите в поле для комментариев ваши вопросы, ответы на которые мы все вместе будем разбирать.

Удачной вам работы и терпения на «отчетный» октябрь.

Пример заполнения 6-НДФЛ за 9 месяцев 2019 года: пять ситуаций

Мы подготовили пример заполнения 6-НДФЛ за 9 месяцев 2019 года по выплатам, которые могут быть в любой компании. Посмотрите и оформляйте расчет без ошибок.

Как отразить в 6-НДФЛ за 9 месяцев 2019 года зарплату за сентябрь

Датой дохода в виде зарплаты считается последний день месяца, за который ее выплатили (п. 2 ст. 223 НК). Поэтому доходы показывают в расчете 6-НДФЛ за 9 месяцев 2019 года, даже если их перечислили в октябре.

Отразите сведения о сентябрьской зарплате в строках 020, 030 и 040 раздела 1 отчета за 9 месяцев. В разделе 2 не показывайте доход, с которого удержали налог в октябре. В разделе 2 формы 6-НДФЛ за 9 месяцев 2019 года отражайте выплаты сотруднику, если с них в отчетном периоде удержали налог.

Отчетность по НДФЛ планируют сократить. Компаниям и индивидуальным предпринимателям на упрощенке вовсе не надо будет сдавать налоговые декларации.

Как записать отпускные в 6-НДФЛ по итогам 9 месяцев 2019 года

В разделе 1 отчета запишите отпускные, которые выплатили с 1 января по 30 сентября включительно. За какой период отпуска вы выдали деньги, для 6-НДФЛ за 9 месяцев 2019 года не имеет значения. Дата дохода для отпускных — день выплаты денег (п. 1 ст. 223 НК). В строке 020 отразите начисленные суммы, в строках 040 и 070 — исчисленный и удержанный налог. Если вы в сентябре только начислили отпускные, а выплатили в октябре, доходы в 6-НДФЛ за 9 месяцев не отражайте. В раздел 2 включите также отпускные, которые выдали в июне. Срок уплаты НДФЛ для них — 1 июля, 30 июня был выходной (п. 6 ст. 226 НК).

Пример заполнения 6-НДФЛ за 9 месяцев 2019 года с отпускными

Сотрудник компании был в отпуске с 1 июля. Отпускные ему выдали 28 июня. В тот же день бухгалтер удержал НДФЛ и перечислил налог в бюджет. Эту выплату он включил: в раздел 1 за полугодие — в показатель по строкам 020, 040 и 070; в раздел 2 – за 9 месяцев. Образец заполнения 6-НДФЛ за 9 месяцев 20109 года с отпускными ниже

Как отразить в 6-НДФЛ больничные

В разделе 1 формы 6-НДФЛ за 9 месяцев 2019 года покажите все выплаченные больничные пособия за период с 1 января по 30 сентября. Если вы начислили пособие по болезни в сентябре, а перечислили в октябре, выплату в расчете за 9 месяцев не отражайте.

В разделе 2 формы 6-НДФЛ больничные показывают в том периоде, на который приходится крайний срок уплаты НДФЛ (письмо ФНС от 05.04.2017 № БС-4-11/6420@). А заплатить налог можно в любой день до конца месяца.

Прошлогодний налог в 6-НДФЛ за 9 месяцев 20219 года

Компания может обнаружить, что исчислила и удержала меньше НДФЛ с работников в прошлом году. Ошибку надо исправить, доудержать налог и перечислить сумму в бюджет. Отразить операцию потребуется в двух отчетах 6-НДФЛ. В расчете за период, когда исправили ошибку, заполните раздел 2. Доудержанный НДФЛ запишите в блоке строк 100–140. Ведь их заполняют в периоде, когда перечислили налог в бюджет. Затем сдайте уточненку 6-НДФЛ за прошлый год (письмо ФНС от 24.04.2019 № БС-3-11/4119@). В ней проставьте верную сумму налога по строке 040 раздела 1.

Пример заполнения 6-НДФЛ за 9 месяцев 2019 года с премиями

Порядок отражения премий в расчете 6-НДФЛ зависит от их вида. Для ежемесячных вознаграждений датой дохода считают последний день месяца, за который их начислили (письма Минфина от 26.03.2018 № 03-04-06/18932, от 30.05.2018 № 03-04-06/36761). А дата дохода для квартальных и годовых премий — день их выдачи (п. 3 ст. 226 НК).

Отражайте в 6-НДФЛ за 9 месяцев 2019 года премию за сентябрь так же, как и зарплату. В разделе 1 расчета запишите сведения о сумме премий и налоге с них в строки 020, 030 и 040. А в разделе 2 по строкам 100–140 сведения о такой премии не отражайте. В них потребуется записать даты по сентябрьской премии, когда начнете оформлять годовой отчет.