Декларация по ЕНВД за 4 квартал образец заполнения

Декларация ЕНВД за 4 квартал 2018 года

envd.jpg

Похожие публикации

Декларация ЕНВД за 4 квартал 2018 года подается плательщиками налога с вмененного дохода по обновленной форме отчета. Порядок оформления документа и его шаблон приведены в приказе ФНС от 26.06.2018 г. № ММВ-7-3/414@, вступающем в силу 25.11.2018 г. Новая форма фактически совпадает с тем образцом, который в 3 квартале 2018 года налоговики рекомендовали для использования (письмо ФНС от 25.07.2018 № СД-4-3/14369@). В бланк добавлен раздел 4, что связано с необходимостью отражения размера и оснований налогового вычета при приобретении онлайн-кассы.

Декларация ЕНВД (4 квартал 2018 года) – пример заполнения

ИП Кефели Александр Тихонович является владельцем СТО. Предприниматель применяет налоговый режим ЕНВД. Деятельность осуществляется в г. Горячий ключ Краснодарского края. Исходные данные для расчета налога на вмененный доход по итогам 4 квартала:

физическим показателем является численность наемного персонала, в октябре она составила 15 человек, в ноябре – 18 человек, в декабре этот параметр был равен 22;

в 2018 году действует коэффициент К1 в размере 1,868;

для расчета налогового обязательства потребуется коэффициент К2, установленный для направления деятельности по ремонту и обслуживанию автотранспорта – 0,745 (такое значение зафиксировано Решением Совета МО г. Горячий Ключ от 06.09.2013 г. № 239);

уровень базовой доходности приведен в Налоговом кодексе (ст. 346.29) – 12 000 руб.;

величина уплаченных предпринимателем страховых взносов за работников в отчетном периоде составила 412 500 руб.

Срок сдачи ЕНВД за 4 квартал 2018 истекает 21 января следующего года. Законодательно зафиксированы сроки для представления этой формы — 20 число в месяце, который следует за отчетным интервалом (эта дата выпадает на выходной, поэтому осуществляется пролонгация до ближайшего рабочего дня). По условиям примера ИП сдал отчет вовремя – 10 января 2019 г.

Порядок оформления «вмененной» декларации приведен в приложении № 3 к приказу ФНС № ММВ-7-3/414@, а в приложениях к Порядку приводятся все необходимые для заполнения коды.

Заполнение отчета начинается с титульной страницы:

налоговый период (для 4 квартала действует код «24»);

номер подразделения налогового органа;

код по месту учета «320» (по месту ведения деятельности ИП);

ФИО предпринимателя и его контактные данные.

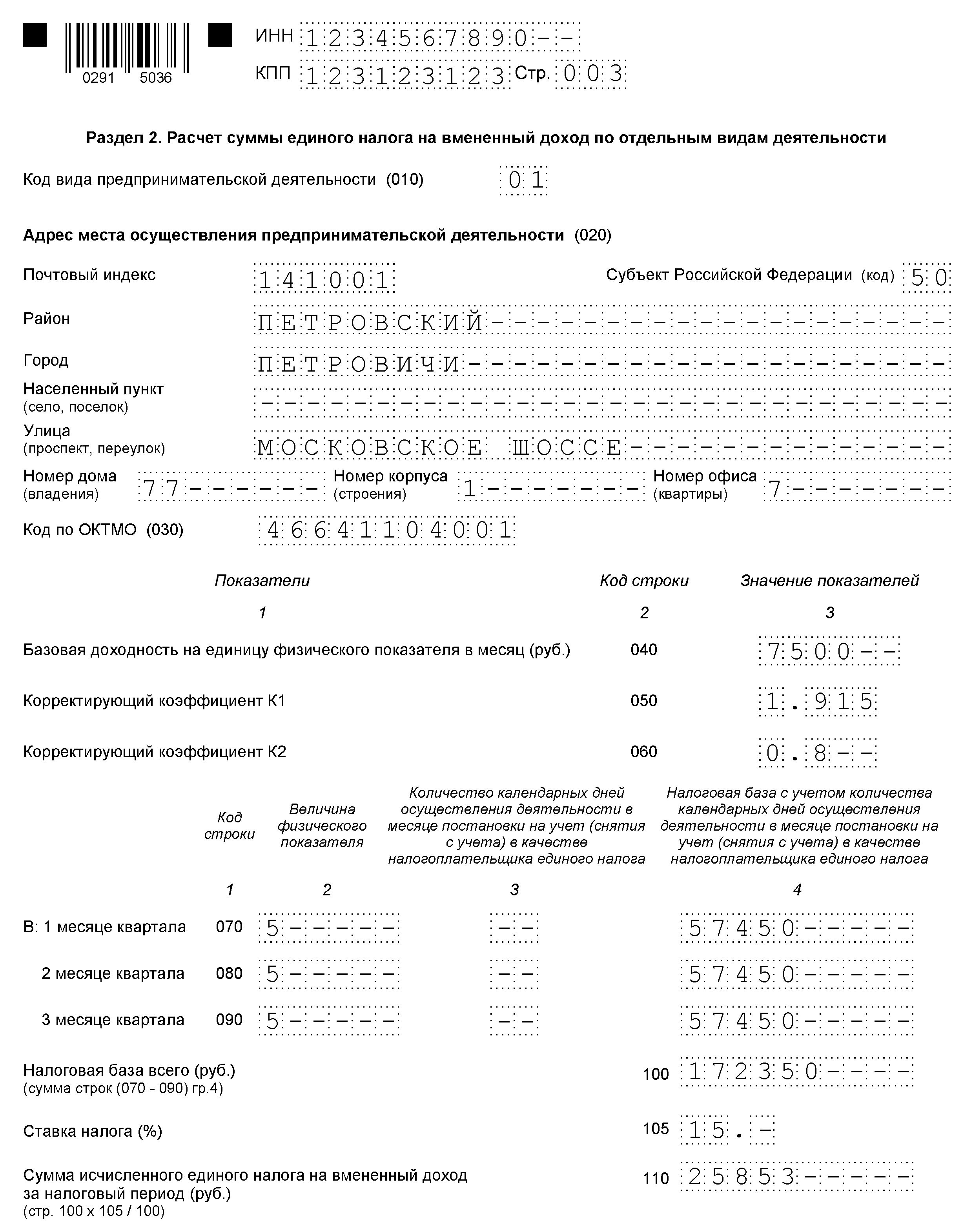

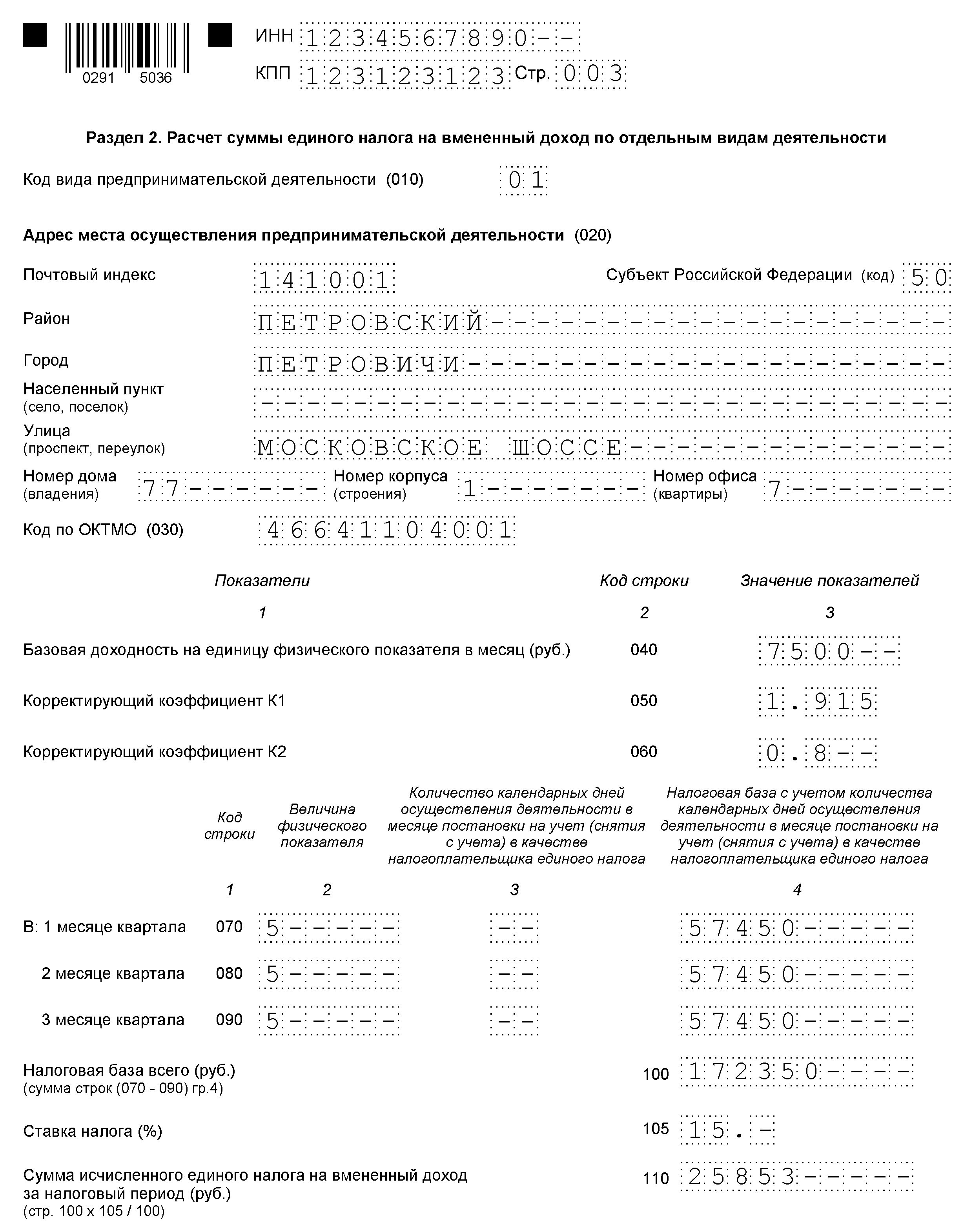

На следующем этапе вносятся данные в раздел 2. Сначала идентифицируется направление деятельности – кодовые обозначения приведены в приложении № 5 к Порядку заполнению отчета. Для сфер бизнеса, связанных с ремонтом и техобслуживанием транспорта предусмотрен код «03».

Адрес вводится с указанием почтового индекса, кода региона, согласно приложения № 6 к Порядку (для Краснодарского края действует код «23»), района, населенного пункта, номеров дома, корпуса и квартиры (офисного помещения).

Для расчета ЕНВД декларация (бланк отчета) требует отражения кода ОКТМО, с привязкой к которому будет осуществляться выведение налогового обязательства. Количество заполняемых разделов 2 будет соответствовать числу районов осуществления деятельности и видов бизнеса.

Вносятся данные для проведения расчетных операций (раздел 2):

Строка 040 будет иметь значение 12 000 руб., что равно месячной базовой доходности для СТО.

Строка 050 соответствует величине К1 (1,868).

Графа 060 равна 0,745 (коэффициент К2).

Строки 070-090 в столбце 2 отражают численность персонала в каждом месяце отчетного квартала (так как именно численность работников является физическим показателем для выбранного направления предпринимательства). По условиям примера этот параметр за октябрь, ноябрь и декабрь имел значение 15, 18 и 22 соответственно. Колонка 3 остается без числовых данных, так как ИП не относится к группе перешедших на ЕНВД в отчетном периоде. В столбце 4 обозначается сумма налоговой базы. В октябре этот показатель будет равен 250 499 руб. (12 000 х 1, 868 х 0,745 х 15), в ноябре – 300 599 руб. (12 000 х 1,868 х 0,745 х 18), в декабре – 367 398 руб. (12 000 х 1,868 х 0,745 х 22).

В строке 100 декларация ЕНВД за год отражает совокупный размер налоговой базы (сумма трех месяцев отчетного квартала) – 918 496 руб. (250 499 + 300 599 + 367 398).

В поле 105 обозначается величина процента по ставке налогообложения — 15%.

В графе 110 выводится расчет налога – 137 774 руб. (918 496 х 15%)

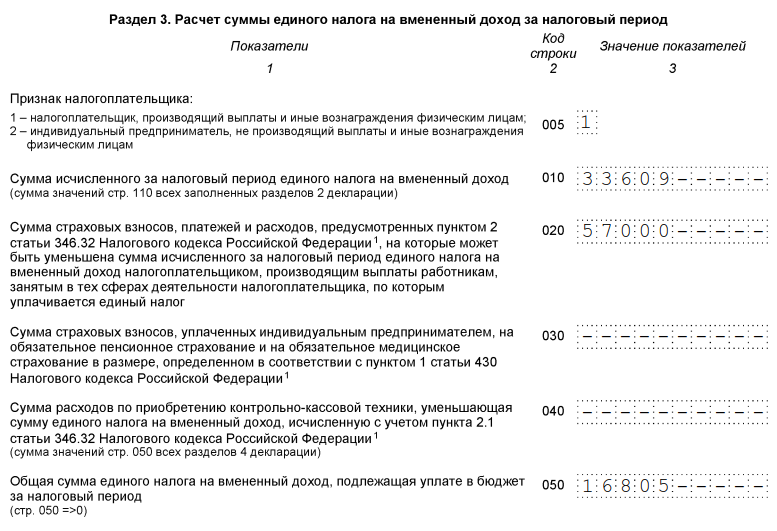

В разделе 3 определяется сумма налогового обязательства к уплате. В нашем примере налог уменьшается за счет страховых взносов (п. 2.1 ст. 346.32 НК РФ). Откорректировать налог можно не более чем наполовину, то есть на 68 887 руб. (137 774 х 50%), то есть отнять надо не все уплаченные за работников страхвзносы (412 500 руб.), а только 68 887 руб., именно эта цифра и должна быть показана в строке 020.

Итог налога к уплате – 68 887 руб. (137 774 – 68 887) фиксируется в разделе 3 в графе 050 и дублируется в разделе 1 в строке 020.

Раздел 4 будет заполнен прочерками, так как ИП не предъявляет к вычету суммы за приобретенную онлайн-кассу.

Общую сумму налога по ЕНВД 2018 для ИП декларация отражает в разделе 1 по строке 020. Итогов может быть несколько, так как имеется привязка к кодам ОКТМО по местам ведения «вмененного» бизнеса.

Декларация по ЕНВД за 4 квартал — образец заполнения

Налоговый период для отчетности по ЕНВД и конечная дата уплаты налога

Декларация по ЕНВД подается в налоговый орган по итогам каждого налогового периода — квартала (ст. 346.30 НК РФ). Срок для подачи декларации за 4 квартал — не позднее 20.01.2020.

Для оформления декларации по ЕНВД за 4 квартал:

- скачайте актуальный бланк;

- изучите порядок заполнения титульного листа, разделов 1, 2 и 3, а также проконтролируйте правильность отражения кодов в декларации за 4 квартал (воспользуйтесь подсказками, приведенными в последующих разделах);

- посмотрите пример ее заполнения (где найти образец ЕНВД за 4 квартал, узнайте из следующего раздела статьи).

Уплату ЕНВД за 4 квартал необходимо произвести не позднее 27 января 2020 года (перенос с 25.01.2020) (п. 1 ст. 346.32 НК РФ).

Как платить налог, если компания в отчетном квартале приостановила деятельность, узнайте здесь.

Один из способов расчета ЕНВД

Рассмотрим алгоритм расчета вмененного налога за 4 квартала 2019 года на примере.

ИП Гаврилов Петр Степанович занимается грузоперевозками на собственном грузовом автомобиле и применяет ЕНВД. У предпринимателя нет наемных работников.

Для расчета налога за 4 квартал Гаврилов П. С. воспользовался размещенным на нашем сайте специальным калькулятором.

Алгоритм применения калькулятора:

- Сначала предприниматель Гаврилов П. С. выбрал статус налогоплательщика из предложенных вариантов:

- На следующем шаге из выпадающего списка выбрал необходимый вид ЕНВД-деятельности, рядом с которым уже обозначена соответствующая базовая доходность:

- Затем в предложенные поля он занес количество транспортных средств в каждом месяце 4 квартала, значение К2 и сумму оплаченной в 4 квартале части фиксированного платежа по страховым взносам (ставка налога и К1 внесены автоматически). И рассчитанная сумма налога появилась в отдельном поле:

Данный сервис позволяет сохранить результат расчетов в буфере обмена и/или распечатать:

Как ИП Гаврилов заполнил декларацию по ЕНВД за 4 квартал, смотрите в образце.

ЕНВД-декларация: что нужно знать о требованиях к оформлению и содержанию разделов

Описание порядка заполнения декларации по ЕНВД приведено в приложении № 3 к приказу ФНС России от 26.06.2018 № ММВ-7-3/414@.

В краткой форме порядок оформления ЕНВД представлен в таблице:

Детализация информации из раздела

Описание состава декларации по ЕНВД

Декларация по ЕНВД состоит:

— из титульного листа;

— трех разделов (I-III)

Требования к порядку заполнения и представления декларации по ЕНВД

При заполнении декларации:

— корректирующий коэффициент К2 округлите до 3 знаков после запятой;

— обеспечьте сквозную нумерацию страниц, начиная с титульника;

— для бумажного отчета применяйте чернила одного из 3 цветов — черные/фиолетовые/синие; ошибки исправлять корректирующим средством не допускается;

— каждый показатель вписывайте в одно поле;

— заполняйте поля декларации слева направо заглавными печатными символами;

— в отсутствии показателя в поле поставьте прочерк

Как заполнить титульный лист

— проставьте в поле «Номер корректировки» «0—», если подаете первичную декларацию, «1—» — если подаете первую корректировку и т. д.;

— код налогового периода возьмите из приложения 1 к Порядку: для 4-го квартала это код «24»;

— в поле «Отчетный год» проставьте «2019»;

— код налоговой инспекции возьмите из уведомления, выданного налоговиками;

— для проставления кода места представления декларации воспользуйтесь приложением 3 к Порядку (расшифровку см. в следующем разделе);

— остальные коды и сведения о налогоплательщике (ОКВЭД, номер телефона и др.)

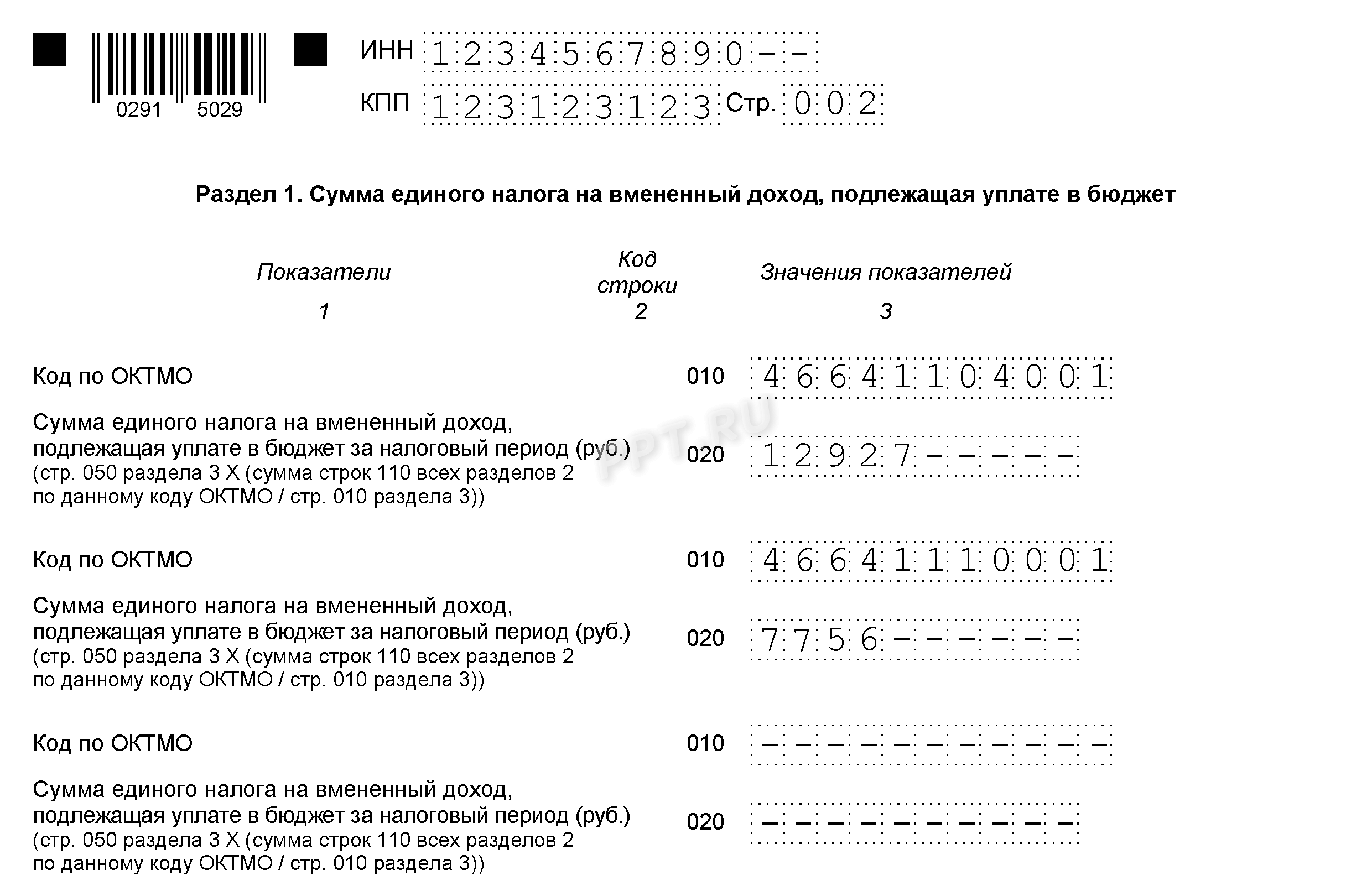

Как заполнить раздел 1 «Сумма ЕНВД, подлежащая уплате в бюджет»

Раздел состоит из нескольких блоков с кодами строк:

— 020 — Сумма ЕНВД, подлежащая уплате в бюджет.

Отразите в этом разделе суммы ЕНВД, рассчитанные в разделах 2 и 3 с учетом следующих нюансов:

— если вы вели ЕНВД-деятельность на территориях, подведомственных разным ИФНС, заполните на каждый ОКТМО отдельный блок строк 010–020;

— сумму ЕНВД по отдельному ОКТМО в отношении каждой ИФНС рассчитайте по формуле:

ЕНВД = (стр. 40 раздела 3) × ( ЕНВД по одному ОКТМО / Общий ЕНВД за налоговый период)

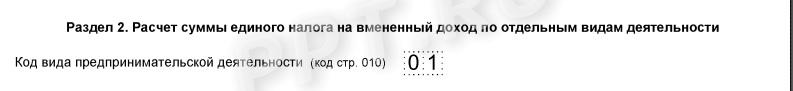

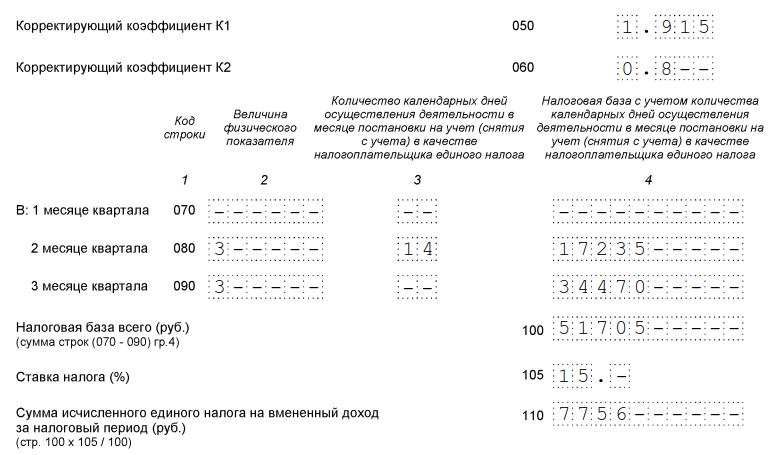

Как заполнить раздел 2 «Расчет суммы ЕНВД по отдельным видам деятельности»

— заполните столько разделов 2, сколько видов ЕНВД-деятельности вы осуществляете (если 1 вид деятельности вы осуществляете в нескольких отдельно расположенных местах, заполните этот раздел отдельно по каждому коду ОКТМО);

— по стр. 010 проставьте код ЕНВД-деятельности – возьмите его из приложения 5 к Порядку (подробности в следующем разделе);

— в стр. 020 впишите полный адрес места осуществления ЕНВД-деятельности (код субъекта РФ проставьте в соответствии с приложением 6 к Порядку);

— в стр. 030–060 укажите соответственно: ОКТМО места ЕНВД-деятельности, базовую доходность, коэффициенты К1 и К2;

— в стр. 070–090 отразите поквартально: физический показатель, количество календарных дней ЕНВД-деятельности в месяце постановки на учет (снятия с учета), налоговую базу с учетом календарных дней ЕНВД-деятельности;

— по стр. 100 суммируйте показатели стр. 070–090 (графа 4);

— в стр. 105 впишите ставку налога (15% или ставку из НПА муниципальных властей);

— в стр. 110 запишите результат расчетов по формуле:

стр. 100 × стр. 105 / 100

Как заполнить раздел 3 «Расчет ЕНВД за налоговый период»

— по стр. 005 проставьте «1», если производите выплаты вознаграждений работникам, задействованным в ЕНВД-деятельности, и «2» — если ничего не выплачиваете;

— для стр. 010 просуммируйте показатели стр.110 всех заполненных листов раздела 2;

— в стр. 020 внесите сумму страховых взносов, платежей и расходов (по списку, указанному в п. 2 ст. 346.32 НК РФ), на которую можно уменьшить ЕНВД;

— стр. 030 заполняют только ИП и указывают в ней сумму страхвзносов, уплачиваемых ИП в фиксированном размере в ПФР и ФОМС;

— в стр. 040 укажите подлежащий уплате ЕНВД

Где вмененщику взять коды для заполнения декларации

Основные необходимые коды расшифрованы в приложениях к Порядку заполнения декларации по ЕНВД:

- приложение № 1 (коды налоговых периодов) — для декларации за 4 квартал это сочетание цифр «24» (для продолжающих работать) или «56» (при реорганизации/ликвидации компании или ИП);

- приложение № 2 (коды форм реорганизации или ликвидации) — выбирается из ряда цифр от 0 до 6 в зависимости от вида реорганизации (преобразование, слияние, разделение и др.);

- приложение № 3 (коды места представления декларации налоговикам) — предусмотрены коды 3 видов: для ИП (320 — по месту осуществления деятельности, 120 — по месту жительства), для российских компаний (214 — для компаний, не являющихся крупнейшими налогоплательщиками) и для иностранных фирм (245, 331);

- приложение № 4 (способ представления декларации) — из 8 кодов (от 01 до 05 и от 08 до 10) выбирается тот, который соответствует способу отправки декларации налоговикам (на бумаге лично или по почте, с использованием штрихкода и др.);

- приложение № 5 (коды видов ЕНВД-деятельности) — необходимо выбрать из 22 кодов необходимый по виду деятельности (01 — оказание бытовых услуг, 02 — оказание ветеринарных услуг и т.д.);

- приложение № 6 (коды субъектов РФ) — из 99 кодов выбрать нужный регион (01 — Адыгея, 02 — Башкортостан и т.д.).

Узнайте больше о различных кодах из размещенных на нашем сайте материалов:

Нюансы декларации по ЕНВД

Плательщику ЕНВД необходимо учесть следующее:

- Если вы решили прекратить ЕНВД-деятельность, указываемую в декларации налоговую базу скорректируйте на число отработанных дней.

- Если в отчетном квартале вы не занимались ЕНВД-деятельностью, но как плательщик ЕНВД с учета в ИФНС не снялись, вам нужно представить налоговикам декларацию. Низкие доходы или их отсутствие на размер ЕНВД не влияют (расчет налога производится на основании базовой доходности).

Как вмененщику известить контролеров о снятии с учета, узнайте здесь.

- После получения из налоговой инспекции уведомления о прекращении вмененной деятельности, не забудьте подать последнюю ЕНВД-декларацию.

- Сдавать ежеквартально декларацию по ЕНВД и уплачивать налог вам придется до тех пор, пока вы не снимитесь с учета.

Таким образом, чтобы не переплачивать ЕНВД, нужно вовремя сниматься с учета в ИНФС (если ЕНВД-деятельность вы не ведете) и корректировать налоговую базу по налогу (если вмененная деятельность в месяце снятия с учета или постановки на учет велась неполный месяц).

Итоги

4 квартал для ЕНВД является налоговым периодом. По его окончании нужно подать в ИФНС декларацию — не позднее 20 января 2020 года. Порядок ее оформления описан в приказе ФНС России от 26.06.2018 № ММВ-7-3/414@. Уплатить налог необходимо не позже 27.01.2020 (перенос с 25 января).

Налоговая декларация по ЕНВД за 3 квартал 2019 года

Отчет по единому налогу на вмененный доход обязаны сдавать ежеквартально все налогоплательщики-«вмененщики». Декларация ЕНВД 3 квартал 2019 — не исключение.

Сроки сдачи Декларации ЕНВД в 2019 году

Отчетность сдается не позднее 20-го числа месяца, следующего за отчетным. Однако в 2019 году многие из этих дат попадают на выходные дни — следовательно, сроки переносятся следующим образом:

Декларация ЕНВД за 3 квартал 2019: новая форма

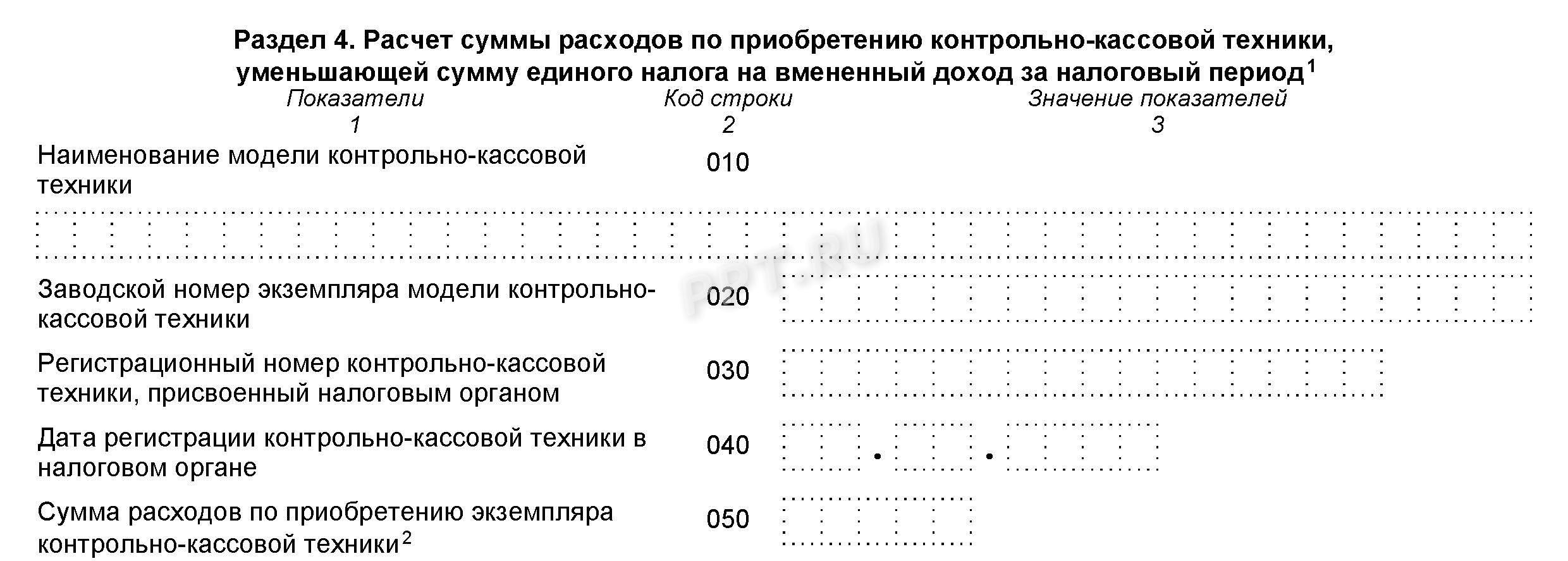

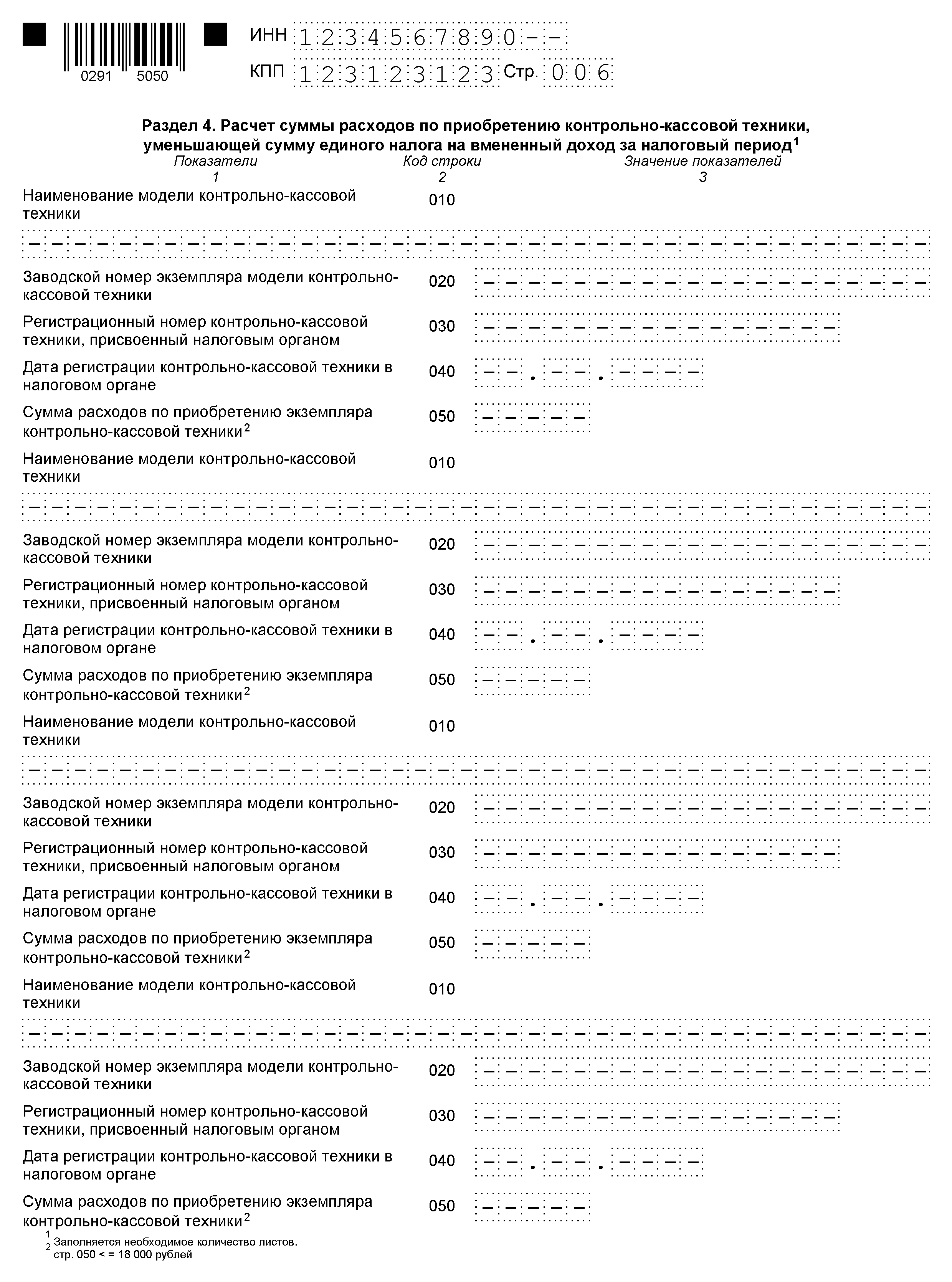

Обратите внимание! Приказом ФНС РФ от 26.06.2018 N ММВ-7-3/414@ утверждена новая форма декларации. Смысл изменений заключается в том, что в ней появилась форма для заполнения данных о применяемой ККТ: на основе этих данных можно уменьшить сумму налога. Так выглядит новый Раздел 4 обновленной декларации.

Суммы, затраченные на приобретение ККТ, нужно будет включить также в Раздел 3 — в специально заведенное поле 040.

Говоря о форме, нужно также отметить, что документ формируется в виде файлов PDF или TIF, они очень удобны для заполнения и дальнейшей обработки, так как являются машиночитаемыми. А значит, в поиске образца, формулируя запрос как «декларация ЕНВД 2019, бланк скачать бесплатно», excel не используйте — замените на PDF или TIF. И как всегда, форму декларации ЕНВД 2019 (бланк) скачать можно внизу статьи.

Если численность сотрудников превышает 100 человек, декларацию сдают только в электронном виде.

Декларация по ЕНВД 3 квартал 2019: куда сдавать

Сдают декларацию по ЕНВД либо по месту постановки на учет, либо по месту осуществления предпринимательской деятельности. Требование по сдаче декларации в ИФНС по месту нахождения (или регистрации для ИП) предъявляется, только если организация или индивидуальный предприниматель занимается:

- развозной и разносной торговлей;

- пассажирскими и грузовыми перевозками;

- размещением рекламы.

При наличии обособленных подразделений, которые входят в юрисдикцию одной налоговой инспекции, нужно сдавать только одну декларацию по ЕНВД.

Много спорных моментов возникает при открытии обособленных подразделений в разных районах города или за его пределами. Куда в этом случае сдавать отчетность и нужно ли повторно проходить регистрацию в каждом налоговом органе, на подведомственной территории которого ведется деятельность?

Согласно разъяснениям, приведенным в письме ФНС № ГД-4-3/1895 от 05.02.2014, организация обязана встать на учет в каждом налоговом органе, в чьем ведомстве находится территория, на которой ведется предпринимательская деятельность обособленного подразделения. Ежеквартально необходимо сдавать отчетность в эти ИФНС. Например, в Постановлении Семнадцатого арбитражного суда № 17АП-10551/2014 от 09.09.2014 судьи дают ссылку на ст. 83 НК РФ, согласно которой необходима регистрация обособленных подразделений по месту ведения их деятельности. Организации, применяющие ЕНВД, в этом случае обязаны подавать декларацию в каждую налоговую инспекцию по месту регистрации.

Декларация ЕНВД 2019: образец заполнения

В обновленной форме декларации изменились штрих-коды у некоторых страниц. Изменения выглядят так:

- 0291 4015 на титульном листе заменен на 0291 5012;

- 0291 4022 раздела 1 заменен на 0291 5029;

- 0291 4039 раздела 2 заменен на 0291 5036;

- 0291 4046 раздела 3 заменен на 0291 5043.

Кроме того, форма ЕНВД с 2019 года предусматривает возможность уменьшения рассчитанного квартального налога на сумму уплаченных индивидуальным предпринимателем с наемными работниками страховых взносов. В этом случае единый налог может быть уменьшен только на 50 %.

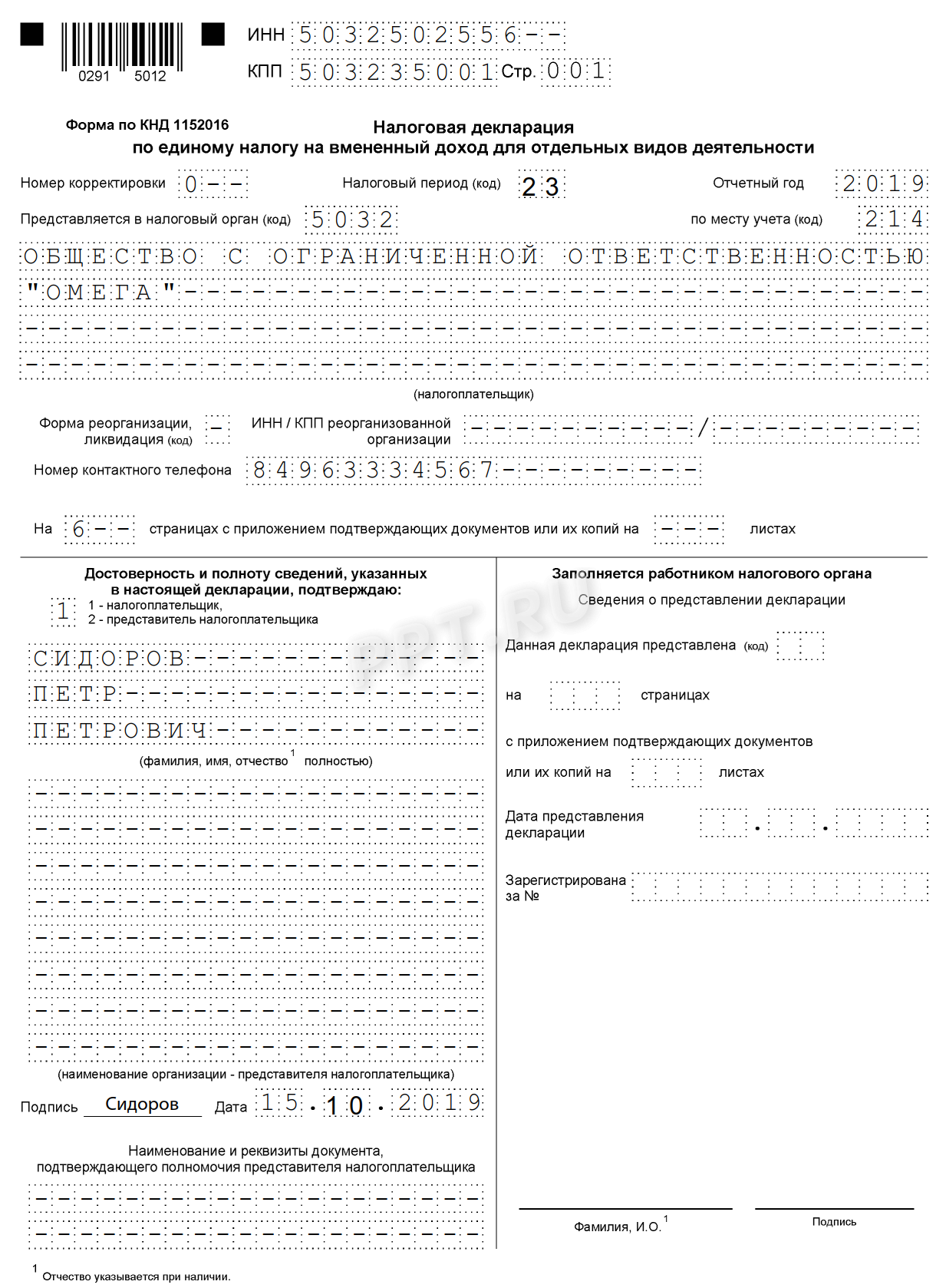

Титульный лист

Титульный лист отчета должны заполнять все налогоплательщики. В верхней части каждого листа расположены поля для ИНН и КПП юридического лица. Предприниматели указывают только ИНН. Поле «Номер корректировки» должно быть также заполнено. Если отчет является первичным, в нем следует поставить «0—». При подаче уточненных сведений, в зависимости от их количества, можно будет указать «1—», «2—» и так далее.

Налоговый период в декларации по ЕНВД предусмотрен отдельно для каждого квартала:

- 21 — отчет за 1-й квартал;

- 22 — отчет за 2-й квартал;

- 23 — отчет за 3-й квартал;

- 24 — отчет за 4-й квартал.

В конце предусмотрены поля для указания данных руководителя организации или ИП, а также для его личной подписи и даты составления отчета.

Раздел 1 декларации ЕНВД

В первом разделе отражаются рассчитанные в разделах 2 и 3 суммы налога к уплате. Если деятельность велась на территориях, юрисдикцией которых являются разные налоговые инспекции, то сумму налога ставят для каждого ОКТМО. Чтобы найти это значение в общей сумме налога, показатель строки 050 раздела 3 умножают на отношение суммы налога по одному ОКТМО к общему ЕНВД за налоговый период.

Относительно правил заполнения отчета нужно учитывать следующее:

- если код ОКТМО меньше 11 знаков, то заполняют ячейки слева направо, а в клетках, где пустые знакоместа, ставят прочерки (25003451– – –). То же самое касается ИНН;

- при заполнении декларации на компьютере и распечатывании ее на принтере допускается отсутствие обрамлений знакомест и прочерков в случае отсутствия в них значений.

Раздел 2 декларации по ЕНВД

Второй раздел нужно заполнять по каждому виду предпринимательской деятельности и по каждому ОКТМО. Согласно п. 5.1 Порядка заполнения декларации, необходимо заполнить второй раздел по каждому объекту, чтобы величина физического показателя не превысила установленный лимит.

Обратите внимание, что все коды, которые нужно проставлять в декларации, можно найти в приложениях к Порядку ее заполнения. Они не совпадают с кодами ОКВЭД2, например:

- 01 — бытовые услуги;

- 02 — ветеринарные услуги и т. д.

Показатели базовой доходности установлены статьей 346.29 НК РФ. Физический показатель — это площадь по документам, количество сотрудников, транспортных средств, посадочных мест или торговых мест. Для расчета налога понадобятся коэффициенты К1 и К2. На 2019 год К1 — 1,915. Он вырос по сравнению с прошлыми двумя годами. К2 нужно уточнить в своей налоговой инспекции, так как он устанавливается местными властями.

Во втором разделе декларации по ЕНВД предусмотрены графы, в которых нужно указывать дату постановки или снятия с учета. Их нужно заполнять вновь зарегистрировавшимся в течение квартала организациям или тем, кто прекратил деятельность, разрешенную на ЕНВД, до окончания года. В этих случаях налоговая база единого налога корректируется на количество отработанных календарных дней. Чтобы рассчитать налоговую базу за неполный месяц, нужно ее значение разделить на количество календарных дней в месяце и умножить на фактически отработанные дни.

Налоговая база за месяц рассчитывается по общеизвестной формуле: произведение базовой доходности на физический показатель и коэффициенты К1 и К2.

Чтобы найти сумму за квартал, нужно сложить полученные показатели за все три месяца, а затем умножить эту сумму на налоговую ставку 15 %. Результат показывают в строке 110.

В форму декларации по ЕНВД во 2 раздел добавлена строка 105 «Ставка налога». В ней необходимо указать ставку единого налога, взяв ее из региональных актов, или ставку 15 %, указанную в Налоговом кодексе, если власти субъекта РФ не установили особые условия в регионе.

Раздел 3 декларации ЕНВД

В третьем разделе сначала нужно указать признак налогоплательщика. Делается это для уменьшения налога на страховые взносы. Предприниматели, которые не имеют сотрудников, могут уменьшить налог на полную сумму фактически перечисленных за себя в течение квартала страховых взносов. В строке 005 раздела 3 они ставят код 2. Организации и ИП с сотрудниками могут уменьшить налог только до 50 %. Их код — 1. Предприниматели с работниками не могут включить в сумму уменьшения страховые взносы, уплаченные за себя. Позиция органов власти по этому поводу представлена в письме Минфина № 03-11-09/37786 от 13.09.2013.

- выплаченные за счет работодателя пособия по временной нетрудоспособности (кроме болезни из-за несчастного случая на производстве) за первые три дня болезни;

- взносы на добровольное личное страхование работников, перечисленные в течение квартала страховым организациям, имеющим лицензии. Данные суммы уменьшают ЕНВД, только если страховая выплата не больше суммы пособия, выплаченного за счет работодателя по временной нетрудоспособности сотрудника за первые три дня.

В строке 040 укажите затраты на приобретение ККТ. Эти затраты уменьшают сумму ЕНВД. Сюда должна попасть сумма всех значений строк 050 Раздела 4.

В строке 050 отражают сумму налога к уплате за минусом взносов и расходов на покупку ККТ (строка 040).

Раздел 4 декларации ЕНВД

Это новой раздел декларации, куда вносят данные только ИП (организациям заполнять не нужно, ставятся прочерки).

Заполняются строки очень просто:

- 010 — модель ККТ (убедитесь, что она включена в реестр ККТ);

- 020 — заводской номер ККТ (ищите его в документации);

- 030 — регистрационный номер ККТ (его присваивает инспекция);

- 040 — дата регистрации;

- 050 — расходы на покупку ККТ (максимум 18 000 руб.).

Нулевая отчетность по ЕНВД

На «вмененке» не предусмотрена нулевая отчетность. Если деятельность не ведется, то необходимо в течение пяти дней с момента ее завершения подать в налоговую инспекцию заявление о снятии с учета. Если этого не сделать, налоговая инспекция исчислит ЕНВД в соответствии с базовой доходностью и физическими показателями предыдущего квартала в полном объеме, пока не будет предоставлено заявление о снятии с учета. Отсутствие фактического дохода не является основанием, чтобы не платить налог. Позиция Министерства финансов РФ по данному вопросу представлена в письме № 03-11-09/17087 от 15.04.2014.

Декларация по ЕНВД за 4 квартал 2017 года: подробный гид и образец заполнения

За 4 квартал 2017 года сдается декларация, утвержденная приказом ФНС № ММВ-7-3/353@ от 04.07.2014 г. в редакции приказа от 19.10.2016 г.

С 1 квартала 2018 года ожидается обновленная форма, имейте это ввиду.

Состоит декларация из титульного листа и трех разделов. При этом разделов 2 в декларации может быть несколько.

Все правила заполнения декларации изложены в Порядке заполнения декларации, но вопросы по заполнению формы не иссякают.

Обратите внимание, что наш образец заполнен с помощью программы и имеет машиноориентированный вид. Поэтому в нем не везде стоят прочерки, о которых говорится ниже. Такое заполнение формы, подготовленной с использованием программного обеспечения, предусмотрено Порядком заполнения.

Титульный лист

При представлении первичной декларации в поле «Номер корректировки» указывается 0, если подается уточненная декларация, то ставится номер корректировки 1, 2 и т.д.

Налоговые периоды выбираются из Приложения 1 к Порядку заполнения декларации. 2 кварталу соответствует код 24.

В поле «по месту учета» ставятся коды из Приложения 3 Порядка. Выбор кода зависит от того, стоит ли налогоплательщик ЕНВД на учете по месту ведения деятельности или по месту нахождения организации (месту жительства ИП). По месту нахождения организации (месту жительства ИП) встают на учет при пассажирских и грузоперевозках, развозной и разносной торговле, а также размещении рекламы на транспорте.

При заполнении поля «Налогоплательщик» указывается полное название организации (включая организационно-правовую форму) или фамилия, имя и отчество (при его наличии) предпринимателя.

Код ОКВЭД обычно ставится тот, по которому ведется деятельность ЕНВД. Если кодов несколько, можно выбрать любой из них.

Ниже идут поля, заполняемые только организациями, в них предприниматели ставят прочерки. Впрочем, организации тоже ставят прочерки, если декларация сдается не в связи с реорганизацией или ликвидацией фирмы.

Если никакие документы к декларации не прикладываются, соответствующее поле тоже прочеркивается.

Прикладываться к декларации может только один документ – доверенность, если декларацию подписывает представитель организации или ИП.

В разделе «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» указывается ФИО руководителя организации, а вот фамилию ИП указывать не надо, если он сам подписывает декларацию.

Если декларацию подписывает доверенное лицо, то указывается ФИО представителя (либо название организации-представителя).

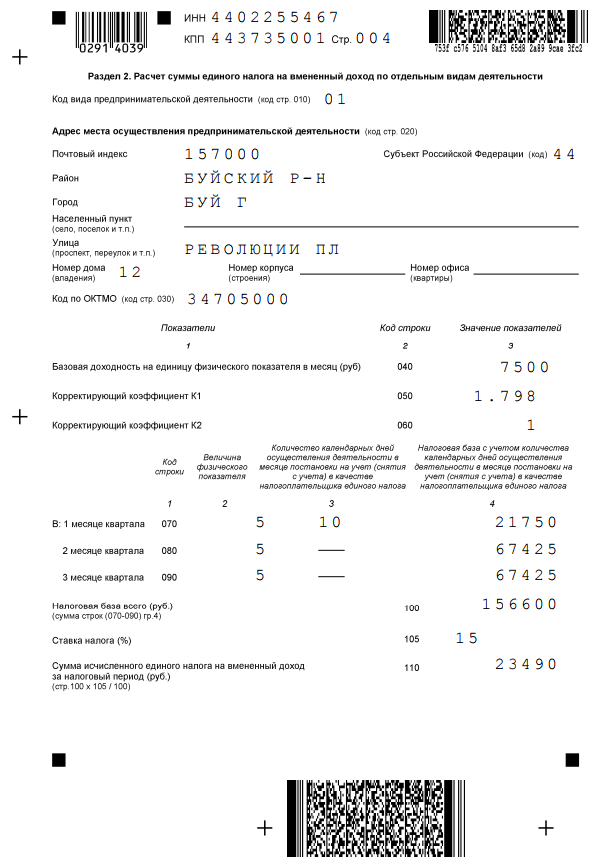

Раздел 2

Код вида предпринимательской деятельности выбирается из Приложения 5 к Порядку заполнения декларации.

В строке 020 указывается адрес места осуществления предпринимательской деятельности, а в строке 030 ОКТМО, соответствующий адресу. Адреса заполняются в соответствии с классификатором адресов.

В строке 040 указывается базовая доходность на единицу физического показателя в месяц по соответствующему виду предпринимательской деятельности. Найти её можно в пункте 3 ст.346.29 НК. По розничной торговле с торговыми залами базовая доходность составляет 1800 руб., по бытовым услугам 7500 руб.

В строке 050 указывается коэффициент-дефлятор. В 2017 году он равнялся 1,798.

В строке 060 указывается коэффициент К2, найти его можно в нормативном акте, которым введен налог ЕНВД на территории конкретного города или района. Иногда К2 состоит из различных подкоэффициентов, перемножив которые и получается коэффициент для расчета налога. Значение коэффициента К2 округляется до 3 знака после запятой. В случае, если коэффициент К2 не установлен, он равен 1.

В строках 070-090 рассчитывается налоговая база по каждому месяцу квартала. В графе 2 пишется величина физического показателя в целых единицах. Если величина физического показателя в каком-то из месяцев изменилась, то для расчета берется новая величина показателя, а не та, которая была ранее.

В графе 3 указывается количество календарных дней осуществления деятельности в месяце постановки на учет (снятия с учета) в качестве налогоплательщика ЕНВД. Эту графу заполняют только те налогоплательщики, которые вставали на учет или снимались с учета в отчетном квартале.

В графе 4 указывается налоговая база за каждый календарный месяц налогового периода (произведение значений показателей по кодам 040, 050, 060 и 070 (080, 090)).

В приведенном примере организация встала на учет как плательщик ЕНВД в октябре, поэтому налоговая база рассчитана с учетом дней ведения деятельности. В октябре 31 календарный день, поэтому расчет в первом разделе 2 такой: 64 728/31 х 10= 20 880. Так же рассчитан налог во втором разделе 2.

В строке 100 указывается сумма строк 070-090 по графе 4, а в строке 110 исчисленный налог (строка 100 х 15%).

Раздел 3

В строке 010 указываются суммы строк 110 всех разделов 2.

В строке 020 указывается сумма страховых взносов в ПФ, ФОМС и ФСС за работников, уплаченная в текущем периоде. Так же в этой строке указываются расходы, на которые может быть уменьшен налог (оплата больничных за счет работодателя, добровольное личное страхование работников). Если у ИП нет работников, то в этой графе он ставит прочерк.

Строку 030 заполняют ИП, уплатившие пенсионные и медицинские взносы за себя в отчетном квартале. Если суммы в строке 020 достаточно для максимально возможного уменьшение налога, то строку 030 можно и не заполнять, поскольку все равно на неё налог уменьшить не получится. Организации в этой строке ставят прочерк.

Сумма налога, подлежащая уплате за налоговый период, указывается в строке 040.

Организации и ИП, производящие выплаты физлицам, рассчитывают её по формуле стр.040 = стр.010 – стр.020 – стр. 030. При этом строка 040 не может быть более половины суммы исчисленного налога (стр.010 х 50%) потому что налог можно уменьшать не более чем на 50%.

ИП, не производящие выплат физлицам, рассчитывают налог по формуле стр.040 = стр.010 – стр.030. При этом строка 040 не может быть менее нуля.

Раздел 1

Если ОКТМО несколько, то налог по каждому коду определяется как произведение значения показателя по строке 040 раздела 3 и результата от соотношения общей суммы значений показателей по строкам 110 всех заполненных листов раздела 2 и с указанным кодом по ОКТМО к значению показателя по строке 010 раздела 3. Т.е. по формуле стр.020 = стр.040 х (сумма стр. 110 всех разделов 2 по данному ОКТМО/стр.010).

Напоминаем, что деклараций по ЕНВД у налогоплательщика может быть несколько, поскольку стоять на учете как плательщик этого налога можно в нескольких налоговых инспекциях.