Выплата накопительной части пенсии пенсионерам Узнай как

Особенности расчета размера единовременной выплаты из накопительной части пенсии

В некоторых ситуациях гражданину могут резко понадобиться все свои пенсионные накопления.

Ниже разберемся с тем, как рассчитываются такие платежи и какие нюансы существуют при их оформлении.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — просто позвоните, это быстро и бесплатно !

Что это такое?

Согласно новому законодательству трудовая пенсия разделилась на два отдельных вида пенсионного обеспечения: страховое и накопительное.

Основанием для получения такого рода платежей служит соответствующий Федеральный Закон от 28.12.2013 года № 424. Единовременная выплата накопительной пенсии — это разовый платеж всех пенсионных накоплений. А расчет единовременного платежа накопительной пенсии – это вычисление размера выплаты, на которую претендует человек единовременно.

Как рассчитать размер пенсионерам?

Вначале разберемся с тем, для кого предоставляется данный вид поддержки (подробнее о том, кому положена такая выплата, читайте тут):

Для граждан, которым назначен платеж по утрате кормильца, государственному пенсионному обеспечению или инвалидности, но отсутствуют какие-либо причины для установления страховой пенсии по старости.

Для граждан, которым назначен платеж по утрате кормильца, государственному пенсионному обеспечению или инвалидности, но отсутствуют какие-либо причины для установления страховой пенсии по старости.- Для граждан, величина накопительной части пенсии у которых составляет не более 5% от общего материального обеспечения по старости.

- Для являющихся наследниками или правопреемниками умершего владельца счета.

- Для людей 1967 года рождения и моложе.

- Для участников программы государственного софинансирования формирования пенсионных накоплений. Вступление в Программу завершилось 31 декабря 2014 года. Если в период с 1 октября 2008 года по 31 декабря 2014 года гражданин подал заявление на вступление в Программу и до 31 января 2015 года сделал первый взнос, то он является участником Программы.

- Для граждан, в пользу которых в период с 2002 по 2004 гг. включительно уплачивались страховые взносы. С 2005 года эти отчисления были прекращены в связи с изменениями в законодательстве.

Размер единоразового платежа устанавливается специалистами Пенсионного фонда России. С фонда средства выделяются на субъект, а не отдельно на каждого человека, по этой причине за определением размеров выплат пристально следят. Сумма платежей напрямую зависит от накоплений конкретного пенсионера (чем выше она, тем выше величина единовременного платежа). Минимальная сумма платежа – 5 тысяч рублей.

Поэтапный план расчета:

- Воспользоваться следующей формулой:

- НП — размер ежемесячных платежей накопительной пенсии.

- ПН — пенсионные накопления, учтенные в специальной части лицевого счета застрахованного гражданина.

- Т — ожидаемый период выплаты. В 2018 году ожидаемый период равен 246 месяцев.

Также все сведения можно получить в отделении ПФР по месту жительства (с собой взять паспорт и СНИЛС). Можно воспользоваться Порталом государственных услуг или онлайн-калькулятором негосударственного пенсионного фонда (например, НПФ Сбербанка). Потребуется ввести данные о возрасте, стаже работы, средней заработной плате.

Также все сведения можно получить в отделении ПФР по месту жительства (с собой взять паспорт и СНИЛС). Можно воспользоваться Порталом государственных услуг или онлайн-калькулятором негосударственного пенсионного фонда (например, НПФ Сбербанка). Потребуется ввести данные о возрасте, стаже работы, средней заработной плате.

Повторно единовременный платеж гражданам, которые уже его получали, предоставляется только через пять лет.

Пример вычисления

Допустим, размер всех пенсионных накоплений гражданина К. = 290 тысяч рублей. Величину всех своих накоплений он узнал у работников Пенсионного фонда по месту жительства. Его страховое пособие по старости = 8100 руб.

Узнаем его ежемесячные накопительные выплаты. Воспользуемся формулой:

НП =ПНТ 290 тысяч рублей 246 месяцев = 1178.87 рублей.

Далее суммируем страховую и накопительную выплаты: 8100 рублей + 1178 рублей = 9278 рублей.

Получаем общий размер выплат: 9278 рублей. Узнаем процент накопительной части от общего размера выплат: 1178 рублей 9278 рублей = 12%

Таким образом, гражданин К. не имеет права на единовременный платеж всех его накоплений, поскольку накопительная часть должна составлять менее 5% от общей суммы поддержки.

Исходя из вышесказанного, получить единоразовую выплату не всегда возможно, а расчет такого платежа зависит от многих факторов.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Как узнать размер накопительной пенсии

До 2002 года в России действовала распределительная пенсионная система: все страховые взносы уходили на формирование страховых пенсий. Размер пенсионных выплат зависел только от трудового стажа.

С 2002 года заработала распределительно-накопительная система, которая поделила пенсионные сбережения на три части: фиксированную, или базовую, страховую и накопительную.

Фиксированная часть. Это гарантированная выплата от государства, тот минимум, который будет получать пенсионер. Размер фиксированной части устанавливает государство. Он может изменяться в зависимости от возраста пенсионера, количества иждивенцев, региона проживания и состояния здоровья.

Минимальный размер пенсий по старости с 1 января 2019 года — 5334,19 Р . Инвалиды первой группы, пенсионеры с иждивенцами, работники Крайнего Севера и пенсионеры старше 80 лет получат больше. Максимальная выплата — 24 003,85 Р .

Страховая часть. Формируется из страховых взносов, которые за работника платит работодатель.

Страховая часть тоже выплачивается всем пенсионерам, а ее размер зависит от стажа. Чем выше стаж, тем на большее человек может рассчитывать в старости.

Рассчитать страховую часть можно в пенсионном калькуляторе на сайте ПФР .

Что вы узнаете

Что такое накопительная часть пенсии

Накопительная часть — это прибавка к пенсионным выплатам по старости. Она формировалась на специальном лицевом счете с 2002 года за счет страховых взносов от работодателя — 6% со всех взносов.

С 2014 года власти ввели мораторий: заморозили накопительную часть пенсии и все страховые взносы стали уходить на формирование только страховой части. Мораторий действует до конца 2021 года. Накопительный компонент пенсии со взносов работодателя сейчас не формируется ни у кого.

Она может формироваться только за счет инвестиционного дохода:

Участники программы государственного софинансирования пенсионных сбережений вносят деньги на накопительную часть самостоятельно, а государство удваивает их взносы. Но есть лимит: удваиваются взносы только от 2 до 12 тысяч рублей.

Кто родился в 1966 году и раньше. Страховая пенсия начислялась с 2002 по 2004 год по умолчанию, если застрахованный работал официально и работодатель делал взносы в пенсионный фонд. В 2005 году все страховые взносы разделились на формирование страховой и фиксированной части пенсионных выплат.

Чем накопительная часть отличается от страховой

Страховая и накопительная части пенсий отличаются друг от друга способом формирования, формой, индексацией и правом наследования.

Способом формирования. Страховые пенсионные сбережения состоят из обязательных взносов, накопительную пенсию формируют добровольные.

Вы сами решаете, сколько денег положить на дополнительную накопительную часть пенсии. Чтобы делать взносы в счет накопительной составляющей пенсии, нужно подать заявление на уплату таких взносов.

Формой. Страховая часть формируется в баллах — пенсионных коэффициентах, накопительная — в деньгах. Когда приходит время для назначения пенсионных выплат, накопленные баллы умножаются на стоимость одного балла и превращаются в деньги.

Стоимость пенсионного балла устанавливает президент. С каждым годом она меняется. В 2019 году 1 пенсионный балл стоит 87,24 Р , в 2024 году будет стоить 116,63 Р . Дальше — неизвестно.

Накопительная часть — это всегда рубли, она копится на специальном лицевом счете или на отдельном счете в негосударственном пенсионном фонде. Она не идет на выплаты нынешним пенсионерам, выплачивать ее будут вам по достижении пенсионного возраста.

Способом индексации. Любые пенсионные сбережения индексируются — то есть увеличиваются на процент, который устанавливает государство или пенсионный фонд.

Страховая пенсия индексируется по правилам, которые установило государство в зависимости от демографической ситуации. На накопительную пенсию начисляют проценты в зависимости от доходности портфеля, которую устанавливает управляющая компания ПФР или НПФ . Это как счет в банке.

Правом наследования. Накопительную часть можно наследовать, страховую — нет.

Как узнать размер накопительной части

Чтобы узнать размер накопительной составляющей пенсии, закажите выписку из индивидуального лицевого счета застрахованного на госуслугах, сайте ПФР или в отделении, через работодателя, в МФЦ или банках.

В ПФР и на госуслугах

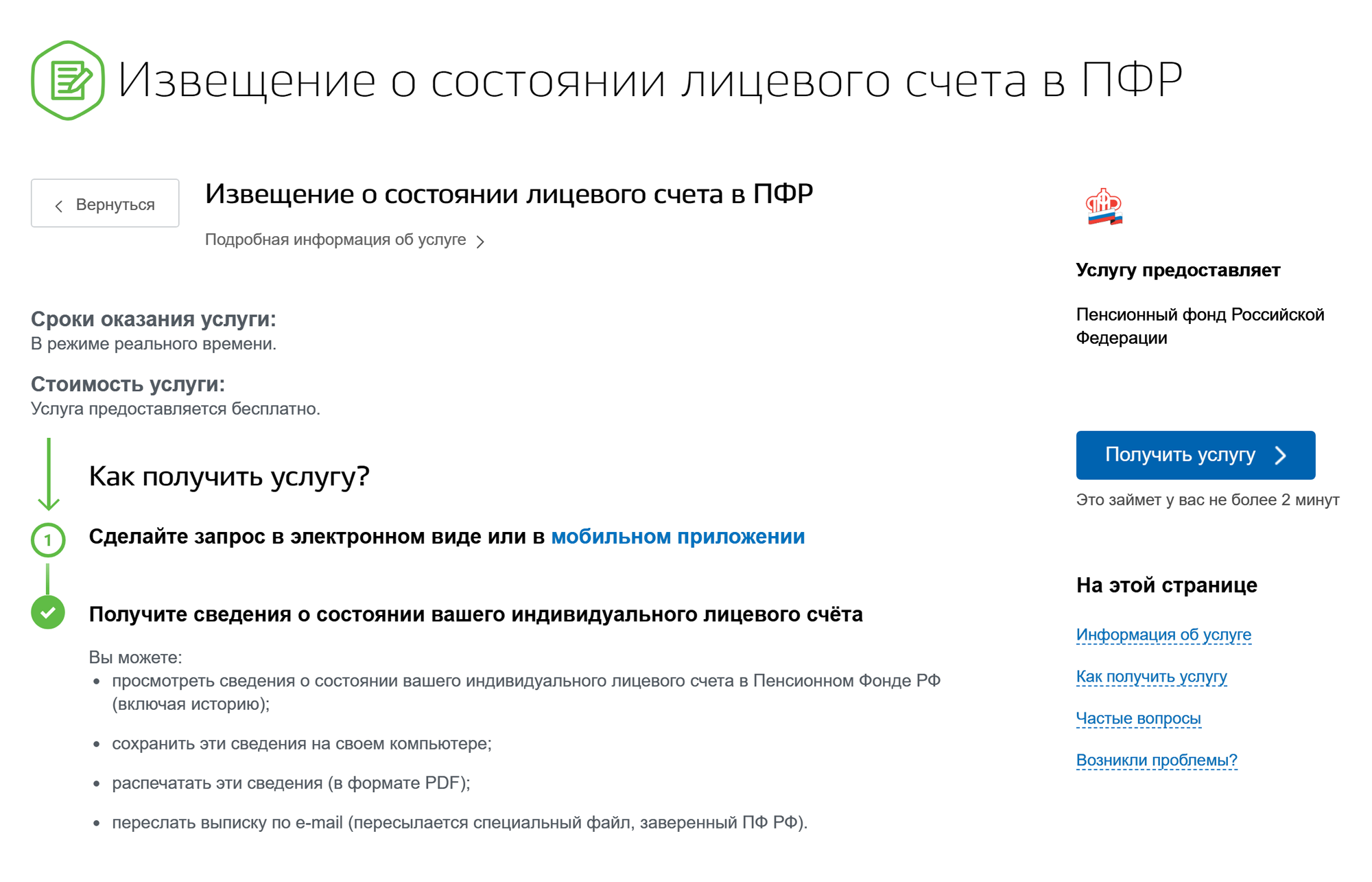

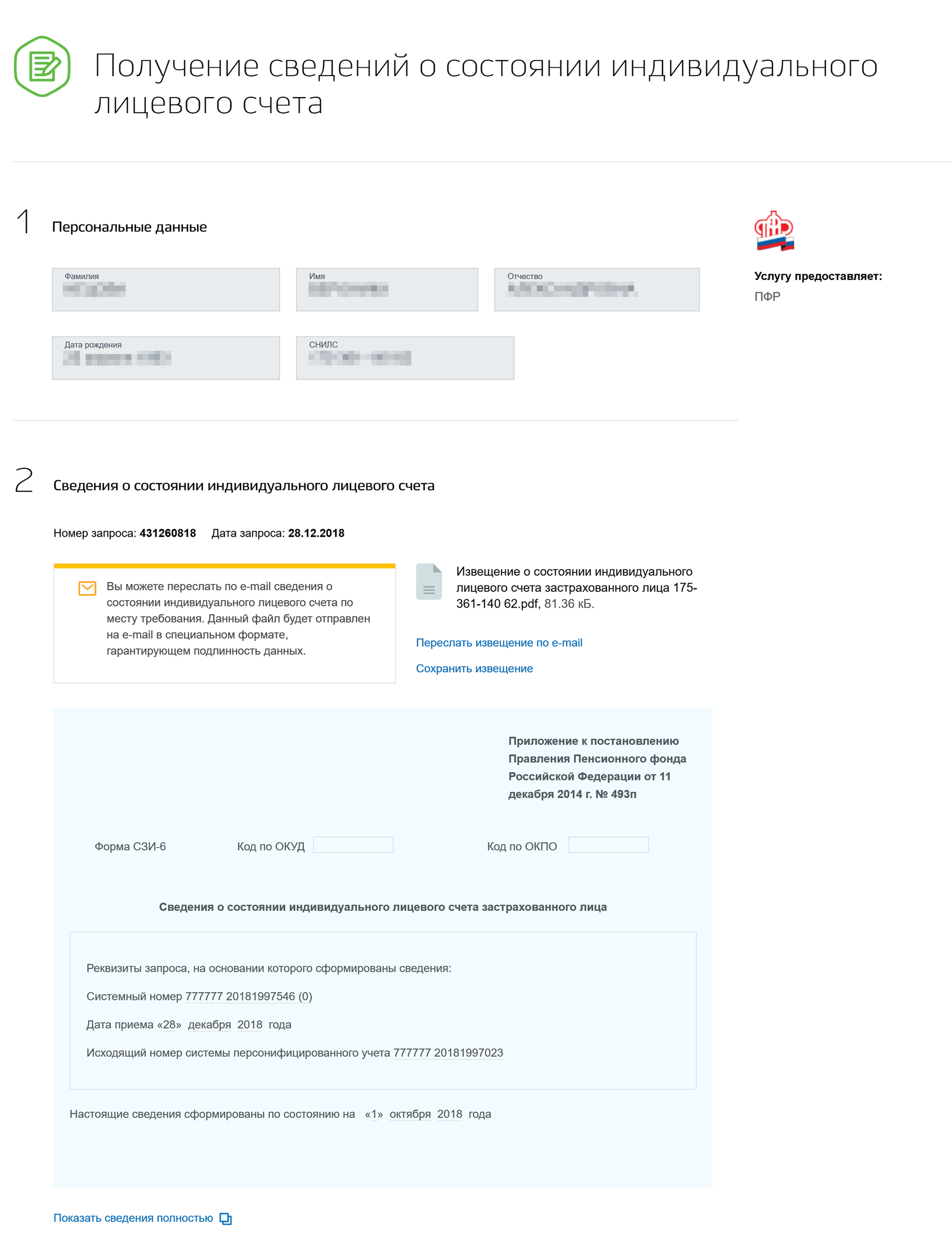

На госуслугах. Зайдите в личный кабинет и закажите извещение о состоянии лицевого счета. Услуга доступна тем, у кого накопительная часть пенсионных накоплений хранится в ПФР .

Нажмите кнопку «Получить услугу», чтобы сформировать выписку

Нажмите кнопку «Получить услугу», чтобы сформировать выписку  Выберите, как хотите получить выписку: сохранить извещение или выслать на электронную почту

Выберите, как хотите получить выписку: сохранить извещение или выслать на электронную почту

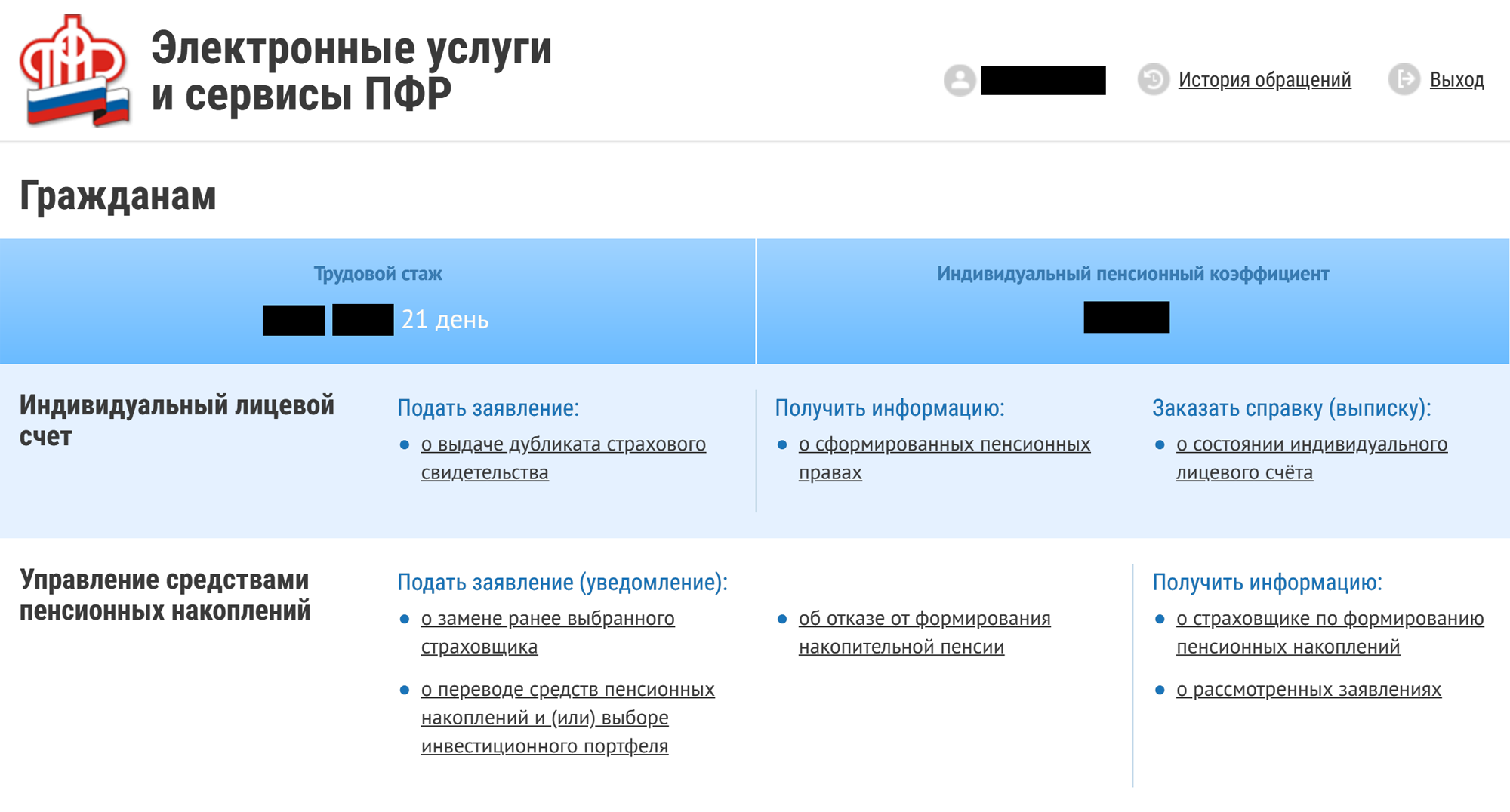

На сайте ПФР. Зайдите в личный кабинет в раздел «Управление средствами пенсионных накоплений»:

Через работодателя

Если вы официально трудоустроены, напишите в бухгалтерии заявление на получение сведений о состоянии лицевого страхового счета. Работодатель передаст заявление в пенсионный фонд, а тот отправит выписку со счета работодателю и вам.

Накопительная пенсия

После пенсионной реформы 2015 года накопительная часть трудовой пенсии перешла в самостоятельный вид — накопительную пенсию. До 31 декабря 2015 года гражданам 1967 года рождения и моложе можно было выбрать: формировать накопительную пенсию или отказаться от отчислений взносов на нее. Если гражданин выбрал вариант с накоплением средств, то он может перечислять их в ПФР, выбрав Управляющую компанию (УК) или перевести пенсионные накопления в Негосударственный пенсионный фонд (НПФ).

Получить выплаты накопительной пенсии можно только при достижении 60 лет мужчинами и 55 лет женщинами, либо возраста, позволяющего оформить страховую пенсию по старости досрочно, с учетом нормативов, действующих на 31.12.2018 г. (то есть без учета изменений, введенных законом о повышении пенсионного возраста с 2019 года).

- Получить пенсионные накопления можно тремя способами: единовременно, в виде срочной выплаты или в виде накопительной части пенсии.

- Размер выплаты при этом зависит от суммы пенсионных накоплений, а также от выбранного способа получения.

- Обращаться за назначением накопительных выплат необходимо в ПФР или НПФ, в зависимости от того, кому было доверено их формирование.

- В случае смерти застрахованного лица, средства пенсионных накоплений могут быть переданы по наследствупри определенных условиях.

Накопительная пенсия — что это такое?

Накопительная пенсия формируется у граждан, родившихся в 1967 году и позже, которые начали работать до 1 января 2014 года и до 31 декабря 2015 года решили направлять взносы на накопительную пенсию.

Граждане старше 1967 года тоже могут формировать пенсионные накопления, но только за счет добровольных взносов.

Формирование пенсионных накоплений происходит за счет перечисления работодателем страховых взносов. Всего работодатель уплачивает 22% от заработной платы в виде страхового взноса, из которых 16% направляется на страховую пенсию и солидарную часть, а оставшиеся 6% перечисляются на накопительную пенсию.

Кроме обязательных страховых взносов пенсионные накопления могут формироваться за счет:

- добровольно уплачиваемых страховых взносов;

- сумм, внесенных в рамках программы софинансирования пенсионных накоплений;

- средств материнского капитала полностью или частично направленных на формирование пенсии;

- результатов инвестирования накопленных средств.

Как узнать сумму пенсионных накоплений (через интернет, по СНИЛС, в Пенсионном фонде)

До 2013 года информацию о состоянии ИЛС, в том числе о сумме пенсионных накоплений ПФР ежегодно рассылал застрахованным лицам по почте в письмах. В настоящее время в зависимости от того, где формируется накопительная пенсия в ПФР или НПФ, эту информацию можно получить разными способами:

- Через интернет на сайте ПФР или НПФ с помощью личного кабинета.

- В территориальном пенсионном фонде с предоставлением паспорта и СНИЛС.

- При обращении в отделение НПФ, который гражданин выбрал для формирования накоплений.

- Через банк, в котором гражданин имеет счет, если данный банк предоставляет такую услугу.

Размер пенсионных накоплений застрахованного лица

На размер накопительной пенсии застрахованного лица влияет сумма средств, внесенных на ее формирование и учтенных на его индивидуальном лицевом счете (ИЛС) в ПФР или на его пенсионном счете в НПФ.

Расчет накопительной выплаты производится по формуле:

- НП — размер накопительной пенсии;

- ПН — сумма средств пенсионных накоплений получателя на день назначения выплаты;

- Т — ожидаемый период выплаты пенсии (количество месяцев). Он ежегодно устанавливается законодательно и в 2018 году составляет 246 месяцев.

В случае обращения за назначением накопительной пенсии позже срока, когда у получателя наступило на нее право, ожидаемый период выплаты сокращается за каждый целый год отсрочки ее назначения на 12 месяцев, но не может быть меньше 168 месяцев.

Как выбрать НПФ: рейтинги доходности и надежности

Для размещения средств пенсионных накоплений гражданин должен выбрать управляющую компанию (УК) или негосударственный пенсионный фонд (НПФ).

Существует ряд основных критериев, по которым выбирать НПФ лучше всего:

- Рейтинг надежности. Стоит обратить внимание на фонд, имеющий наиболее высокую и стабильную степень надежности. Для ее определения можно использовать данные рейтинговых агентств, например «Эксперт РА» или «Национальное рейтинговое агентство». Не стоит доверять НПФ, у которого рейтинг был отозван.

- Возраст. Чем старше фонд, тем больше его опыт инвестиций, накоплений, резервов, пенсионных выплат. Желательно, чтобы фонд начал работать в докризисное время 1998 года. Если его деятельность была эффективной в сложных финансовых условиях, возможно, он сможет успешно управлять средствами накоплений в подобных ситуациях и в будущем.

- Доходность фонда. Этот критерий несет информацию о том, насколько успешны финансовые операции фонда. Ее можно увидеть на сайте НПФ, рейтинговых агентств, определить по данным Федеральной Службы по Финансовым рынкам (ФСФР).

- Учредители. Лучше всего, если учредителями фонда являются крупные промышленные предприятия. Такие фонды считаются более надежными, по сравнению с теми, которые учреждены частными лицами или малоизвестными маленькими компаниями.

У каждого уважающего себя фонда должен быть свой сайт, который содержит всю необходимую информацию о себе, изложенную в доступном для понимания виде. Плюсом будет наличие личного кабинета, чтобы застрахованное лицо могло отслеживать движение средств на своем лицевом счете.

Кроме информации представляемой фондом, стоит почитать отзывы о нем, размещаемые его клиентами на сайтах в интернете, соц. сетях. Если фонд малоизвестен и информация о нем ограничена, возможно, он новичок на рынке и такому фонду доверять не стоит.

Перевод пенсии в негосударственный пенсионный фонд (НПФ)

Выбранный НПФ обязательно должен иметь лицензию на осуществление пенсионного страхования и должен быть включен в систему гарантирования сохранности накоплений. Список НПФ, отвечающих требованиям законодательства можно посмотреть на сайте Банка России. Для перевода пенсионных накоплений в НПФ нужно:

- Обратиться в НПФ и заключить с ним договор на обязательное пенсионное страхование.

- Подать в территориальный ПФР заявление о переходе в НПФ.

После рассмотрения обращения пенсионный фонд направляет застрахованному лицу уведомление. Если негосударственный пенсионный фонд соответствует законодательным требованиям, ПФР уведомит о положительном решении, если у фонда отозвана лицензия, в уведомлении будут сообщены причины отказа.

Как получить накопительную часть пенсии?

Если у гражданина формируется накопительная пенсия, обратиться за ее назначением он сможет в любое время после появления у него права на страховую пенсию по старости (в том числе досрочную).

Назначение и выплату накоплений, а также организацию доставки производит тот фонд, которому гражданин доверил их формирование, в связи с этим обращаться за оформлением накопительного пособия ему следует:

- в отделение НПФ, в котором пенсионные накопления формировались;

- или в территориальный ПФР, если средства были переданы в УК.

По согласованию с работником, обратиться за назначением ему накопительной пенсии вправе и работодатель.

Условия назначения и необходимые документы для оформления

Назначение накопительной пенсии возможно при наличии у застрахованного лица пенсионных накоплений. Обратиться за установлением и доставкой накопительных выплат можно:

- при личном визите в ПФР или НПФ;

- через интернет на сайте ПФР или портал гос. услуг, или на сайте НПФ.

К заявлению о назначении накопительной пенсии нужно приложить все требуемые документы:

- паспорт гражданина РФ или вид на жительство (для иностранных лиц и не имеющих гражданства);

- свидетельство обязательного пенсионного страхования (СНИЛС);

- справка из ПФР о приобретении права на страховую пенсию по старости (для представления в НПФ);

- документы, которые могут подтвердить страховой стаж и периоды, включаемые в него;

- дополнительно могут потребоваться иные данные.

Если обращение за накопительной выплатой идет через представителя, необходимо предоставить доверенность и удостоверяющий его личность документ, если доверенность не заверена нотариально.

Можно ли снять до выхода на пенсию?

Получить пенсионные накопления раньше срока выхода на пенсию нельзя. Право на назначение накопительных выплат у гражданина возникает одновременно с правом на страховую пенсию по старости, при этом:

- Выплата пенсионных накоплений может быть установлена гражданину раньше достижения им пенсионного возраста, но только в случае, если он заработал досрочное назначение страховой пенсии по старости.

- В зависимости от того какая сумма накоплений к моменту назначения выплат сформировалась, а также за счет каких средств они финансировались, накопительные выплаты существуют различных видов.

Виды выплат средств пенсионных накоплений

Виды выплат, предусмотренные законом от 28.12.2013 N 424-ФЗ «О накопительной пенсии», за счет средств пенсионных накоплений:

На единовременную выплату могут претендовать:

- застрахованные лица, имеющие пенсионные накопления, размер которых равен 5% и меньше от суммы размеров страховой пенсии по старости с учетом фиксированной выплаты и накопительной пенсии по состоянию на день назначения накопительных выплат;

- получатели, которым выплачивается страховая пенсия по инвалидности или в связи с потерей кормильца, либо государственное пенсионное пособие, у которых нет права на страховую пенсию по старости в связи с отсутствием требуемого страхового стажа или количества индивидуальных пенсионных баллов.

Срочную выплату могут получить граждане, которые формировали свои пенсионные накопления за счет:

- дополнительных взносов, средств, направляемых по Программе софинансирования пенсии, включая взносы, поступающие с этой целью от работодателя, от государства, доходы от их инвестирования.

- средств (или их части) материнского капитала, которые были направлены на формирование накопительной пенсии и доходов от их инвестирования.

Часть накоплений, состоящая их указанных средств, выплачивается ежемесячно в течение срока, определенного самими получателем, но не менее 10 лет. Накопительная пенсия выплачивается ежемесячно и пожизненно.

Наследование пенсии умершего пенсионера

В случае смерти гражданина средства его пенсионных накоплений могут быть переданы его наследникам. Это происходит при определенных условиях:

- Если смерть получателя выплат наступила до их назначения, средства пенсионных накоплений выплачиваются его преемникам, кроме направленных на формирование накопительной пенсии средств материнского капитала.

- Если застрахованное лицо ушло из жизни после установлениянакопительной пенсии, выплата средств по наследству законом не предусмотрена.

- В случае смерти получателя после назначения срочной выплаты, наследникам выплачивается остаток не выплаченных средств, кроме материнского капитала. Остаток средств материнского капитала выплачивается отцу ребенка или детям.

Правопреемниками пенсионных накоплений являются лица, которых гражданин указал в заявлении на распределение своих средств накоплений в случае его смерти или в договоре на обязательное пенсионное страхование. Такое заявление можно подать в фонд, формирующий накопления, при жизни в любое время.

Порядок осуществления выплат

Выплата средств накопительной пенсии устанавливается после обращения за ней в фонд, в котором она формировалась. Заявление с документами для назначения накопительной пенсии или срочной выплаты рассматриваются фондом с момента их приема в течение 10 рабочих дней, заявление на единовременную выплату — в течение одного месяца со дня подачи последнего требуемого документа, если он был представлен в установленный срок.

По итогам рассмотрения документов получатель уведомляется о назначении выплаты или об отказе с указанием причин. Единовременная выплата пенсионных накопительных средств осуществляется в срок не больше двух месяцев со дня ее установления. Накопительная пенсия и срочная выплата производятся одновременно со страховой пенсией за текущий месяц.

Что выгоднее: накопительная или страховая пенсия?

Выгодно ли формировать накопительную пенсию? Для ответа на этот вопрос необходимо разобраться в ее плюсах и минусах:

- Отчисления, направляемые на страховую пенсию, переводятся в пенсионные баллы и хранятся на счете в виде информации, а поступающие в ПФР средства используются государством для выплаты пенсионных пособий нынешним пенсионерам.

- Взносы, направленные на формирование пенсионных накоплений, сохраняются на индивидуальном счете застрахованного в виде денег и государство ими распоряжаться не может.

- Накопительная пенсия не индексируется, в отличие от страховой. Она инвестируется на рынке финансов, этот процесс может быть как прибыльным, так и убыточным.

- В отличие от страховой, средства накопительной пенсии передаются по наследству в случае, если получатель не смог дожить до ее назначения или она была назначена, но получить он ее не успел.

При формировании пенсионных накоплений существуют нюансы:

- Формирование накопительной пенсии уменьшает размер взносов, направляемых на страховую пенсию, снижая тем самым начисление пенсионных баллов, что скажется на размере будущей страховой выплаты.

- На 2018 год продлен мораторий для отчисления взносов на накопительную пенсию, все перечисляемые страховые средства направляются на страховую пенсию.

Отвечаем на вопрос — как получить накопительную часть пенсии единовременно

Система пенсионного обеспечения в России предполагает три вида пенсий – государственную, страховую и накопительную.

Система пенсионного обеспечения в России предполагает три вида пенсий – государственную, страховую и накопительную.

При этом последняя была введена в 2002 году, но до сих пор среди граждан РФ мало кто знает о ней достаточно подробно.

Даже среди получателей пенсий очень немногие знают, что накопительную часть можно получить в форме единовременной выплаты, естественно, если пенсионер попадает под необходимые критерии и условия, о которых и пойдет речь в настоящей статье.

Какие виды накопительной пенсии существуют

Пенсионные накопления граждан образовываются, преимущественно, за счет регулярного внесения работодателем специальных денежных взносов в Пенсионный фонд России. Эти отчисления не входят в состав заработной платы сотрудника (в отличие от НДФЛ, ставка которого составляет 13% от зарплаты) и производятся организациями из своих средств, при этом их размер все же привязан к сумме оплаты труда работника.

Взносы могут быть направлены на формирование как страховой, так и накопительной пенсии. Их отличия заключаются в том, страховая пенсия, по сути, является выплатой компенсаторного характера, на которую могут рассчитывать ранее работавшие граждане по причине утраты трудоспособности. Накопительная же формируется исключительно по факту перечислений в ПФР, имея конкретное денежное выражение.

При этом важно понимать, каким образом будущая пенсия образовывается. Общая сумма страховых взносов – 22% от суммы оплата труда работника.

Существуют и дополнительные отчисления, которые являются обязательными, однако они касаются только работников, осуществляющих трудовую функцию на вредных производствах.

Если гражданин выбрал в качестве формы своего будущего обеспечения только страховую пенсию, то сумма в размере 16% от его зарплаты направляется на нее непосредственно, а 6% является так называемым солидарным тарифом.

По накопительной пенсии ситуация схожая, только на страховую часть уходит 10%, а из оставшихся 6% она и формируется. Правом на то, чтобы сформировать пенсию данного вида могут воспользоваться далеко не все, а только те лица, которые были зарегистрированы в системе социального пенсионного страхования после 2002 года.

К ним следует отнести:

- граждан, родившихся ранее 1967 года;

- участников экспериментальной программы так называемого софинансирования пенсии;

- женщин, которые приняли решение о направлении на страховые счета средств макапитала.

Сами выплаты накопительной части бывают трех видов.

Бессрочная

Предполагается, что данный вид пенсионного обеспечения будет выплачиваться гражданину на протяжении всей его жизни. Конечно, заранее предположить, сколько проживет тот или иной гражданин после выхода на пенсию невозможно, поэтому период выплат рассчитывается исключительно исходя из среднестатистических сведений о продолжительности жизни.

К примеру, в 2018 году он составлял 246 месяцев. А это означает, что для того, чтобы уточнить сумму пенсии, выплачиваемой ежемесячно, следует общую сумму накоплений разделить на число месячных периодов в целом.

Следует отметить, что размер данного вида социальной выплаты подлежит периодической корректировке, происходящий один раз в год в августе.

Срочная

Данный порядок выплаты накопительный пенсии предполагает, что она будет производиться в течение какого-либо определенного срока, который выберет сам пенсионер. Законодательно закреплено, что период срочных выплат не может составлять менее 10 лет.

Многие пенсионеры выбирают именно такую форму реализации права на получение накопительной пенсии. Это связано с тем, что ежемесячно они получают куда большие суммы, чем если бы предпочли бессрочные выплаты.

Единовременная

Существует возможность получить сразу всю накопительную часть пенсии целиком единовременно, однако это касается далеко не всех категорий пенсионеров.

Что нужно сделать, чтобы получить накопительную пенсию единовременно

Чтобы претендовать на накопительную часть пенсии, следует, в первую очередь, достигнуть необходимого пенсионного возраста.

Чтобы претендовать на накопительную часть пенсии, следует, в первую очередь, достигнуть необходимого пенсионного возраста.

В ходе совершаемой в Российской Федерации социально-экономической реформы пенсионного обеспечения года выхода на пенсию сдвигаются в сторону увеличения.

В 2019 году пенсионный возраст 55,5 лет для мужчин и 60,5 лет для женщин. В будущем он еще более увеличится. Количество прожитых лет жизни одинаково как для назначения страховой пенсии, так и для накопительной.

При назначении накопительной части следует определиться с формой ее выплаты (срочной или бессрочной), а если гражданин решил получить ее сразу в полном объеме, то он должен проверить, соответствует ли он критериям, необходимым для этого.

Кто может получить выплату

Рассчитывать на получение подобной выплаты единовременно вправе следующие категории граждан:

- достигшие возраста пенсионного обеспечения, однако не имеющие необходимого количества стажа и ИПК;

- получатели выплат по потере кормильца в случае недостаточности стажа;

- имеющие объем накопительной пенсии менее 5% от размера выплат по старости.

Также следует остановиться на моментах, связанных с получением выплат не самим застрахованным, а его правопреемниками. В случае его смерти уже они имеют право на денежные средства. Их круг определяется в соответствии с гражданским законодательством в части наследственных правоотношений. Право на получение денег возникает только в том случае, если пенсионер не обращался ранее за получением выплат.

По общему правилу обращаться за наследством следует в течение полугода после его открытия (смерти наследодателя). Это в полной мере касается и выплат накопительной части пенсии.

Куда подавать запрос

Согласно правилам гражданин может принять свое самостоятельное решение, куда отправлять денежные средства – в государственный фонд или в НПФ.

Особенностью НПФ является то, что денежные средства, аккумулируемые там, направляются на различные доходные проекты, которые обеспечивают инвестиционную прибыль этих сбережений, а значит, будущая пенсия будет намного выше.

Соответственно, если средства находятся на счетах ПФР, то заявление следует направлять в адрес самого фонда. Осуществить это можно непосредственно обратившись туда, либо отправив необходимые документы почтой. Также для установления пенсии удобно воспользоваться услугами МФЦ.

Если у гражданина имеется договор с НПФ, то и обращаться ему нужно в офис данной организации. В этом случае предпочтителен личный визит.

Сроки оформления

Заявление на пенсию, оформленное правильным образом по соответствующей форме, рассматривается в течение одного календарного месяца, после чего по нему выносится соответствующее решение. Если оно положительное, то денежные средства заявитель получит в течение двух месяцев. Таким образом, период ожидания денег после отправки заявления составляет три месяца.

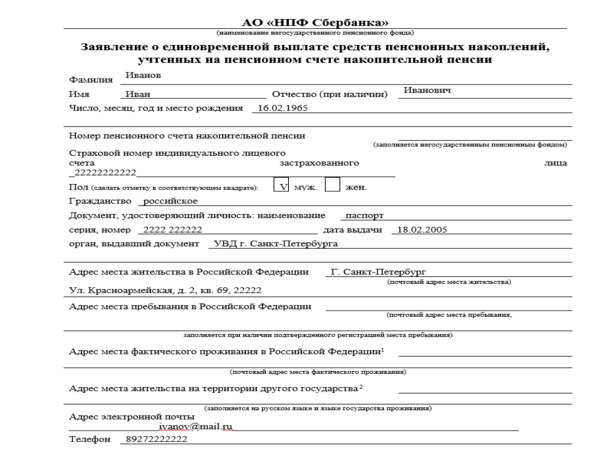

Список документов

Для получения выплаты в адрес ПФР или НПФ следует направить следующие документы и их копии:

- заявление;

- паспорт;

- СНИЛС;

- трудовая книжка и иные бумаги, связанные с рабочей деятельностью.

Также сотрудники пенсионного фонда вправе потребовать и иные документы в случае установления неточностей и при возникновении дополнительных вопросов.

Получение накоплений работающим пенсионером

Пенсионеры, которые продолжают трудовую деятельность после назначения им пенсионных выплат в силу возраста, также вправе рассчитывать на соответствующее обеспечение. Это касается и единовременной ее выплаты. Особенных отличий в порядке ее оформления у работающих пенсионеров нет.

Накопительная пенсия появилась не так давно, но уже зарекомендовала себя как надежный инструмент дополнительного материального обеспечения российских пенсионеров, многие из которых могут получить ее не только по частям, но и разовой выплатой.

Интересное видео

Еще больше информации в видео-сюжете:

Для граждан, которым назначен платеж по утрате кормильца, государственному пенсионному обеспечению или инвалидности, но отсутствуют какие-либо причины для установления страховой пенсии по старости.

Для граждан, которым назначен платеж по утрате кормильца, государственному пенсионному обеспечению или инвалидности, но отсутствуют какие-либо причины для установления страховой пенсии по старости.