Расчет квартальных авансовых платежей налога на прибыль

Как рассчитать квартальные авансовые платежи по налогу на прибыль

Если отчетными периодами для вас являются I квартал, полугодие и девять месяцев календарного года, то вы обязаны уплачивать квартальные авансовые платежи. Рассчитывать авансовые платежи в бюджет вы должны самостоятельно. Сделать это несложно: нужно рассчитать налоговую базу за отчетный период, выбрать ставку налога, учесть авансовый платеж за предыдущий отчетный период. Кроме того, при расчете можно учесть торговый сбор и налоги, выплаченные за пределами РФ, если вы их уплачивали.

В каком случае можно уплачивать только квартальные авансовые платежи по налогу на прибыль

Организации, у которых за предыдущие четыре квартала доходы от реализации, определяемые в соответствии со ст. 249 НК РФ, не превышали в среднем 15 млн руб. за каждый квартал, уплачивают квартальные авансовые платежи (п. 3 ст. 286 НК РФ).

Если средняя величина выручки от реализации превысит 15 млн руб., то со следующего квартала вам придется кроме квартальных авансовых платежей уплачивать ежемесячные авансовые платежи (п. 2 ст. 286 НК РФ).

Также квартальные авансовые платежи по итогам отчетного периода уплачивают следующие лица (п. 3 ст. 286 НК РФ):

- бюджетные (за исключением театров, музеев, библиотек, концертных организаций) и автономные учреждения;

- иностранные организации, осуществляющие деятельность в РФ через постоянное представительство;

- некоммерческие организации, не имеющие дохода от реализации товаров (работ, услуг);

- участники простых и инвестиционных товариществ в отношении доходов, получаемых ими от участия в простых товариществах, в инвестиционных товариществах;

- инвесторы соглашений о разделе продукции в части доходов, полученных от реализации указанных соглашений;

- выгодоприобретатели по договорам доверительного управления.

Внутри квартала ежемесячные авансовые платежи эти лица не уплачивают. Отчетными периодами для них являются I квартал, полугодие и девять месяцев календарного года (п. 2 ст. 285, п. 3 ст. 286 НК РФ).

См. также

Как рассчитать квартальные авансовые платежи по налогу на прибыль

Квартальный авансовый платеж по налогу на прибыль рассчитывается как произведение налоговой базы по налогу на прибыль и ставки по налогу на прибыль (п. 2 ст. 286 НК РФ).

Налоговой базой является фактически полученная прибыль, рассчитанная нарастающим итогом с начала года (п. 7 ст. 274 НК РФ, п. 1 ст. 285 НК РФ).

Причем, если вы авансовый платеж рассчитываете по общей ставке, то также рассчитаете его по ставке для федерального и регионального бюджетов (п. 1 ст. 284 НК РФ).

Квартальные авансовые платежи за полугодие и девять месяцев уменьшаются на сумму авансового платежа, который был начислен за предыдущий отчетный период (п. 1 ст. 287 НК РФ).

Кроме того, авансовый платеж может быть уменьшен:

- на сумму торгового сбора, фактически уплаченного с начала налогового периода до даты уплаты авансового платежа, если вы платите торговый сбор (п. 10 ст. 286 НК РФ);

- сумму налога, выплаченного за пределами РФ (п. 3 ст. 311 НК РФ).

Следует помнить: если в отчетном периоде вы получили убыток, то налоговая база будет равна нулю (п. 8 ст. 274 НК РФ).

Расчет авансовых платежей по налогу на прибыль за I квартал

Для того чтобы рассчитать авансовый платеж за I квартал по налогу на прибыль, нужно прибыль, рассчитанную нарастающим итогом с начала года, умножить на ставку по налогу на прибыль (п. 7 ст. 274, п. 2 ст. 286 НК РФ).

Кроме того, авансовый платеж может быть уменьшен:

- на сумму торгового сбора, фактически уплаченного с начала налогового периода до даты уплаты авансового платежа, если вы платите торговый сбор. Авансовый платеж уменьшается в части, которая зачисляется в бюджет субъекта РФ (п. 10 ст. 286 НК РФ);

- суммы налога, выплаченного за пределами РФ (п. 3 ст. 311 НК РФ).

Расчет авансовых платежей по налогу на прибыль за II квартал

Для того чтобы рассчитать авансовый платеж за II квартал (полугодие) по налогу на прибыль, нужно прибыль, рассчитанную нарастающим итогом с начала года, умножить на ставку по налогу на прибыль и уменьшить на сумму авансового платежа, начисленного за I квартал (п. 7 ст. 274, п. 2 ст. 286, п. 1 ст. 287 НК РФ).

Кроме того, авансовый платеж может быть уменьшен:

Расчет авансовых платежей по налогу на прибыль за III квартал

Для того чтобы рассчитать авансовый платеж за III квартал (девять месяцев) по налогу на прибыль, нужно прибыль, рассчитанную нарастающим итогом с начала года, умножить на ставку по налогу на прибыль и уменьшить на сумму авансового платежа, начисленного за полугодие (п. 7 ст. 274, п. 2 ст. 286, п. 1 ст. 287 НК РФ).

Кроме того, авансовый платеж может быть уменьшен:

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа . Это быстро и бесплатно! Или позвоните нам по телефонам:

Санкт-Петербург +7 812 467-31-19

Москва +7 499 938-55-47

Федеральный номер 8 800 511-38-53

Расчет налога по итогам года

Налог на прибыль по итогам года определяется как произведение налоговой базы по налогу на прибыль и налоговой ставки за вычетом авансового платежа, начисленного за девять месяцев (п. 1 ст. 274, п. 1 ст. 285, п. п. 1, 2 ст. 286, п. 1 ст. 287 НК РФ):

Кроме того, налог может быть уменьшен:

- на сумму торгового сбора, фактически уплаченного с начала налогового периода до даты уплаты налога, если вы платите торговый сбор (п. 10 ст. 286 НК РФ);

- суммы налога, выплаченного за пределами РФ (п. 3 ст. 311 НК РФ).

Если же сумма налога, исчисленная по итогам налогового периода, окажется меньше суммы авансовых платежей, исчисленных в течение года, то налог по итогам года вы не уплачиваете (п. 1 ст. 287 НК РФ).

Пример расчета квартальных авансовых платежей по налогу на прибыль

ООО «Альфа» уплачивает только квартальные авансовые платежи. Ставка налога составляет 20% (3% в федеральный бюджет и 17% в региональный бюджет).

Организация получила по итогам:

- I квартала прибыль в размере 250 000 руб.;

- полугодия убыток 100 000 руб.;

- девяти месяцев прибыль в размере 500 000 руб.

Квартальный авансовый платеж по итогам I квартала — 50 000 руб. (250 000 x 20%):

Квартальный авансовый платеж и сумма, подлежащая уплате по итогам полугодия, будут равны нулю, поскольку по итогам полугодия получен убыток в размере 100 000 руб. (п. 8 ст. 274 НК РФ). Кроме того, у организации образовалась переплата в размере 50 000 руб.

Квартальный авансовый платеж по итогам девяти месяцев — 100 000 руб. (500 000 руб. x 20%):

Переплата по итогам полугодия зачтена в счет уплаты квартального авансового платежа по итогам девяти месяцев. Авансовый платеж по итогам девяти месяцев составит 50 000 руб. (100 000 руб. — 50 000 руб.):

Рекомендуем:

Не нашли ответа на свой вопрос?

Узнайте, как решить

именно Вашу проблему — обращайтесь в форму онлайн-консультанта . Или позвоните нам по телефонам:

Санкт-Петербург +7 812 467-31-19

Москва +7 499 938-55-47

Федеральный номер 8 800 511-38-53

Шпаргалка по расчету налога на прибыль и авансовых платежей за I квартал

Данная статья будет полезна тем налогоплательщикам, которые уплачивают ежеквартальные платежи по итогам квартала плюс ежемесячные авансовые платежи.

- рассчитать авансовые платежи по налогу на прибыль,

- узнать о сроках уплаты авансовых платежей по итогам I квартала,

- заполнить соответствующие разделы и строки в декларации за I квартал.

Чтобы разобраться, какие есть варианты расчета и уплаты авансовых платежей читайте также статью Варианты и сроки уплаты авансов по налогу на прибыль.

Пример

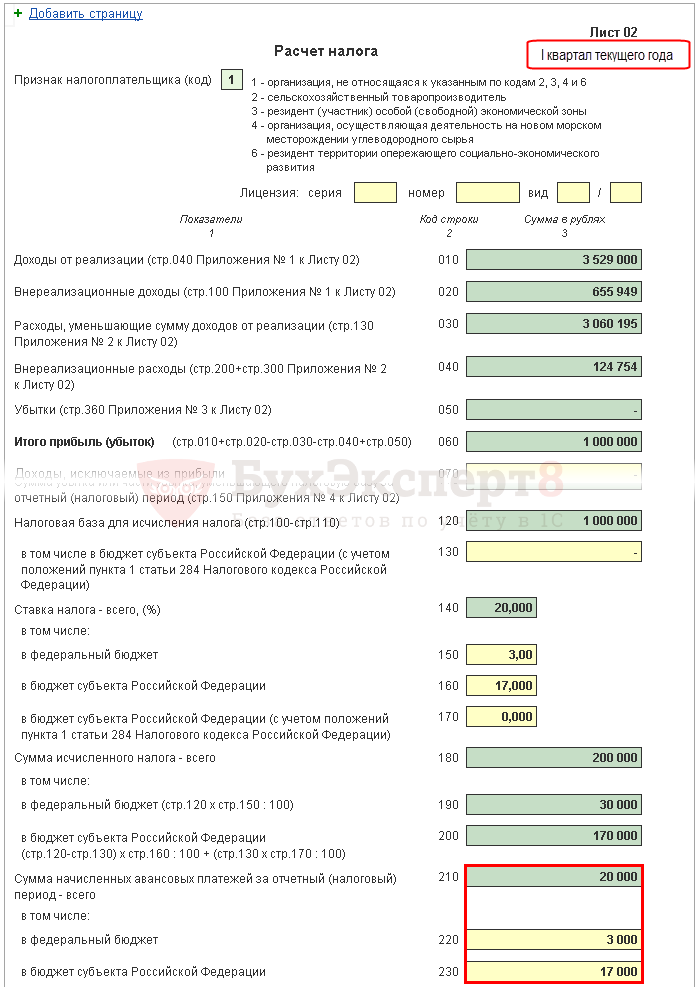

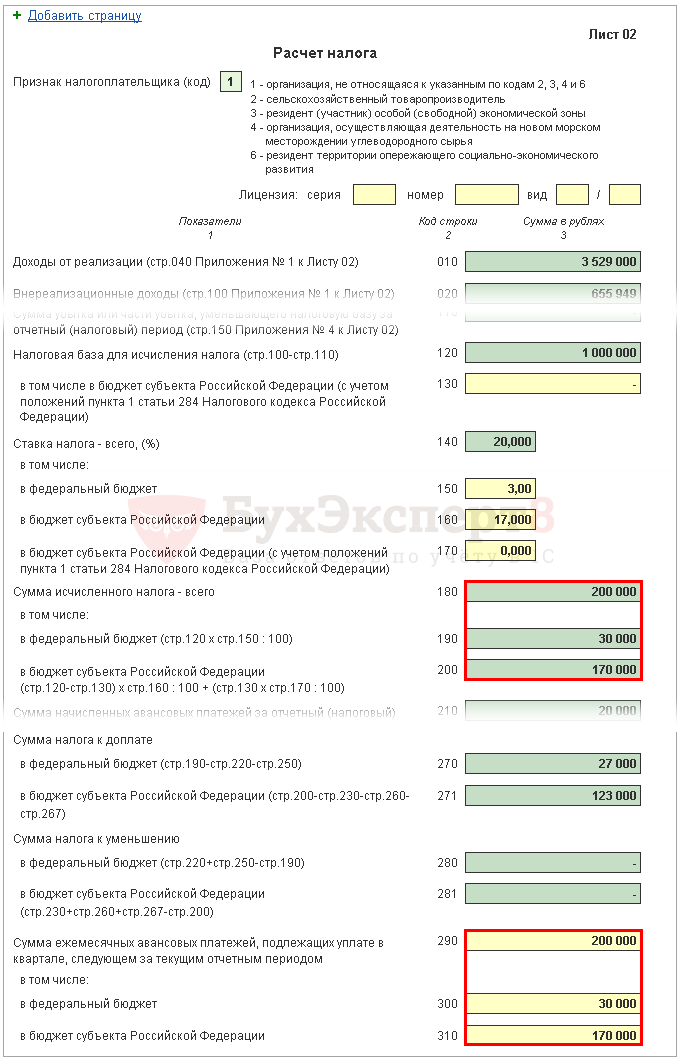

Лист 02 Расчет налога на прибыль и авансовых платежей

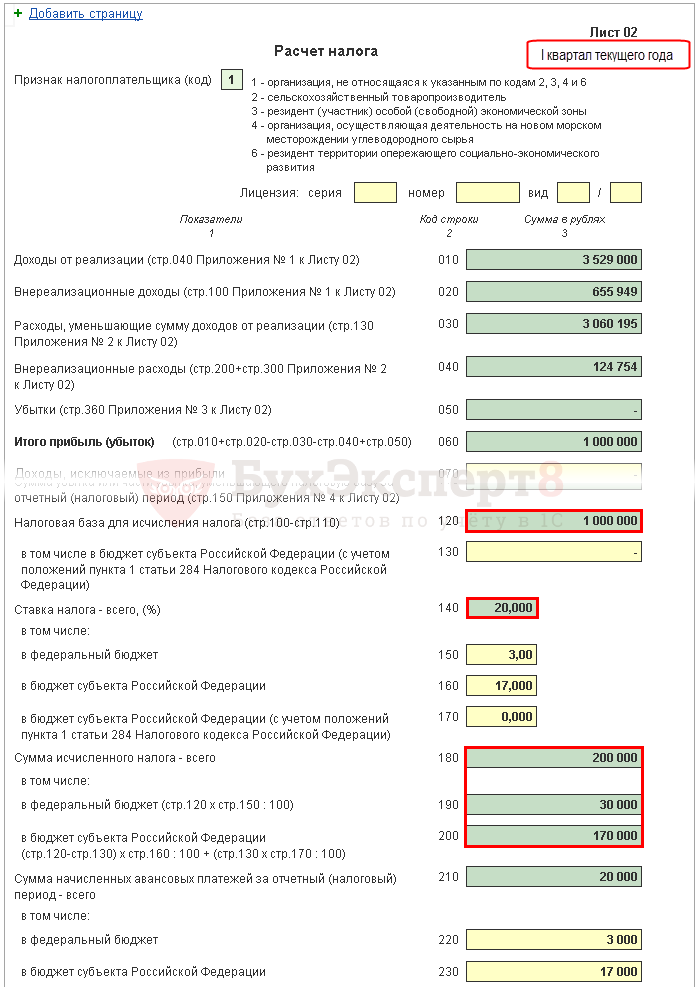

Рассмотрим пошаговое заполнение декларации Лист 02 в части расчета налога на прибыль за I квартал и суммы ежемесячных авансовых платежей на II квартал.

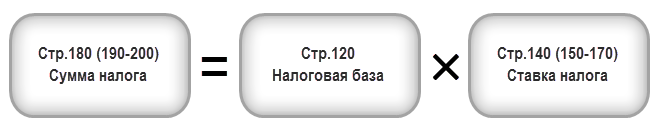

Шаг 1. Определите сумму налога на прибыль за I квартал (стр. 180-200)

Сумма налога на прибыль в 1С рассчитывается автоматически, исходя из налоговой базы, указанной по стр. 120, и ставки в стр. 140 (150-170).

Проверку расчета за I квартал осуществите по формуле:

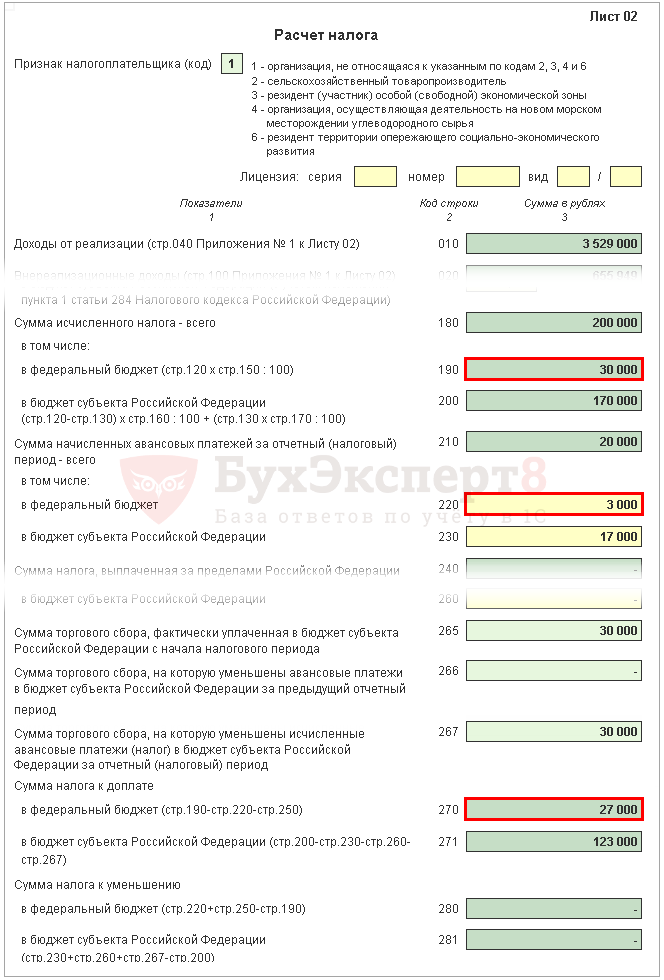

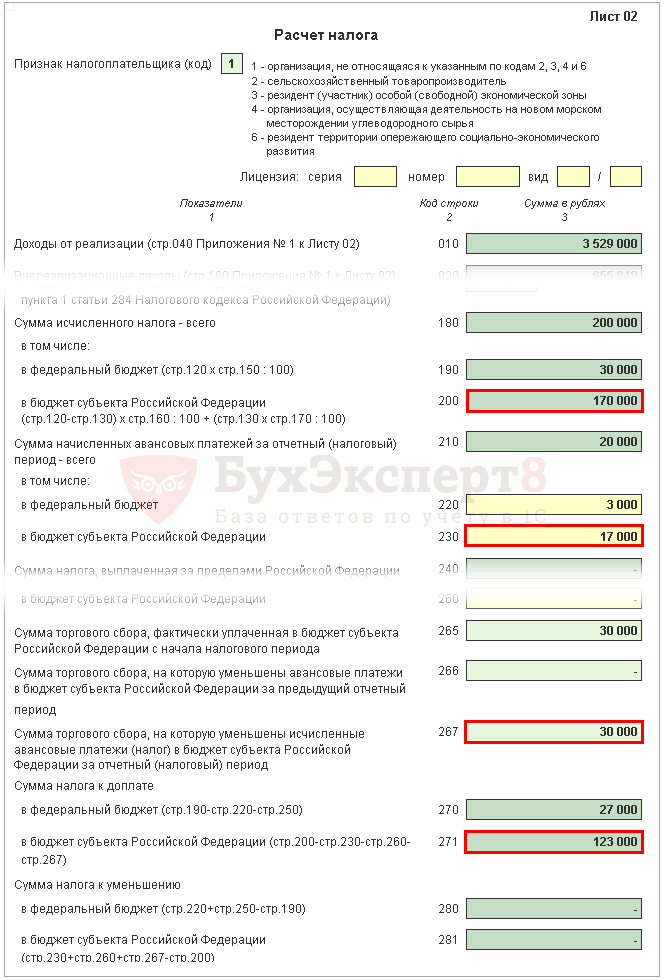

В нашем примере сумма налога на прибыль всего (стр. 180) — 1 000 000 х 20% = 200 000 руб., в т. ч.:

- в федеральный бюджет (стр. 190) — 1 000 000 х 3 % = 30 000 руб.;

- в бюджет субъекта РФ (стр. 200) — 1 000 000 х 17 % = 170 000 руб.

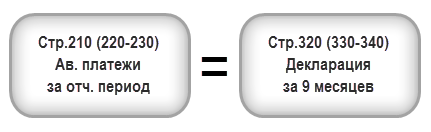

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

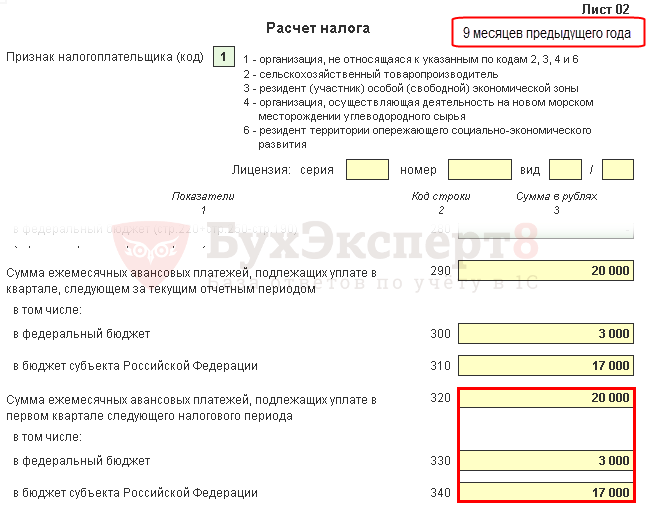

Авансовые платежи, которые организация должна платить ежемесячно в I квартале, рассчитываются в декларации за 9 месяцев прошлого года. Поэтому в строки 220, 230 вручную введите авансовые платежи из строк 330, 340 декларации за 9 месяцев.

Должно выполняться следующее равенство:

В нашем примере в декларации за 9 месяцев прошлого года сумма начисленных авансовых платежей всего (стр. 320) — 20 000 руб., в т. ч.:

- федеральный бюджет (стр. 330) — 3 000 руб.;

- бюджет субъекта РФ (стр. 340) — 17 000 руб.

Следовательно, аналогичные цифры указываются в стр. 210 (220, 230) декларации за I квартал.

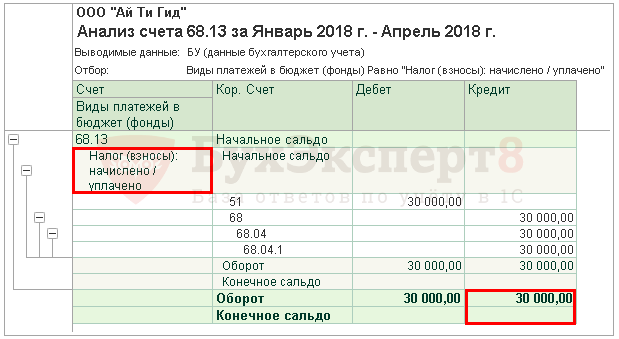

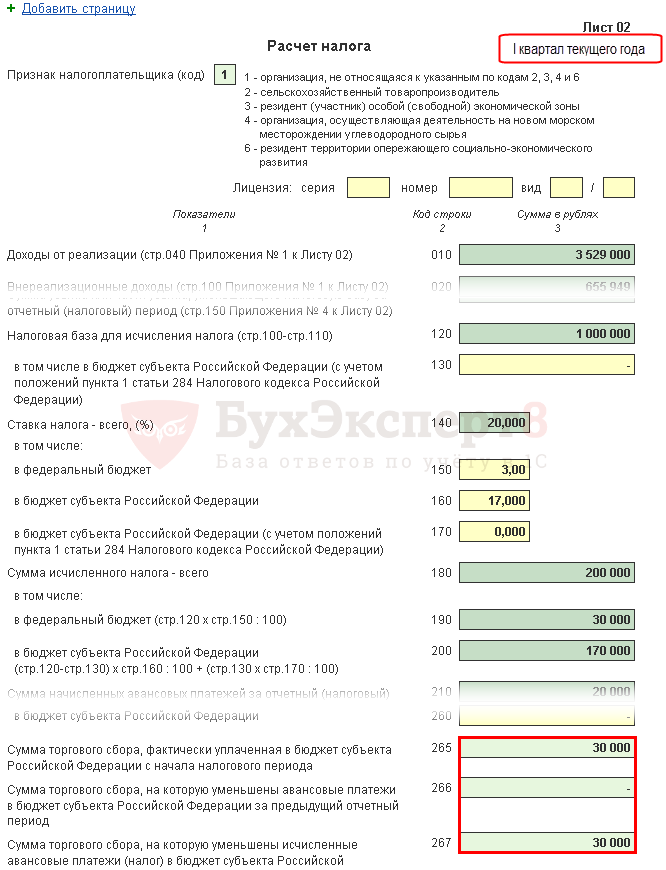

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Листа 02 декларации будут в 1С заполняться автоматически, если организация зарегистрировала в программе торговую точку и автоматически осуществляет расчет торгового сбора.

В декларации за I квартал данные строки заполняются следующим образом:

- стр. 265 – сумма торгового сбора, фактически уплаченная в бюджет субъекта РФ с начала года. В нашем примере сумма составляет 30 000 руб.

- стр. 266 – в декларации за I квартал не заполняется, т. к. должна указываться сумма торгового сбора, на которую был уменьшен налог в предыдущих кварталах отчетного года.

- стр. 267 – сумма торгового сбора, которая уменьшает исчисленный налог на прибыль за I квартал в республиканский бюджет. Показатель строки не может быть больше суммы по стр. 200 «Сумма начисленного налога в бюджет субъекта РФ».

В 1С в строке 267 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за I квартал, т. е. это оборот:

- Дт 68.04.1 ( Уровень бюджета — Региональный бюджет, Вид платежа — Налог начислено/уплачено).

- Кт 68.13 ( Вид платежа — Налог начислено/уплачено).

В нашем примере стр. 267 равна 30 000 руб.

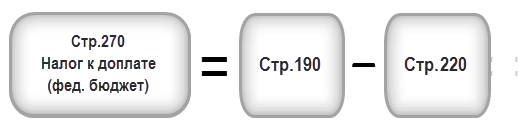

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Теперь необходимо определить, что получилось больше: суммы налога, исчисленные по результатам I квартала (стр. 190, 200), или суммы начисленных авансовых платежей, которые налогоплательщик обязан был уплатить в I квартале (стр. 220, 230) с учетом торгового сбора (стр. 267).

Шаг 4.1. Федеральный бюджет

Если стр. 190 больше стр. 220, то налог в федеральный бюджет по итогам I квартала необходимо доплатить, т. е. в 1С автоматически будет заполнена строка 270 по формуле:

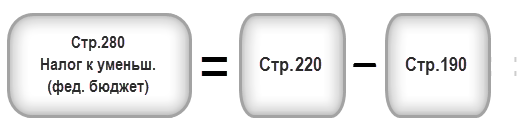

Если стр. 190 меньше стр. 220, то налог в федеральный бюджет по итогам I квартала будет к уменьшению, т. е. в 1С автоматически будет заполнена строка 280 по формуле:

В нашем примере стр. 190 (сумма 30 000 руб.) больше стр. 220 (сумма 3 000 руб.), следовательно, налог в федеральный бюджет по итогам I квартала будет к доплате:

- стр. 270 = 30 000 — 3 000 = 27 000 руб.

Шаг 4.2. Бюджет субъекта РФ

Если стр. 200 больше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I квартала необходимо доплатить, т. е. в 1С автоматически будет заполнена строка 271 по формуле:

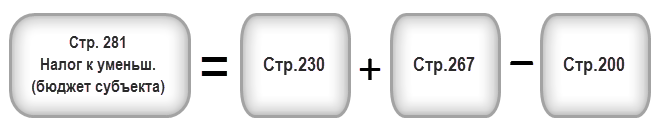

Если стр. 200 меньше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I квартала будет к уменьшению, т. е. в 1С автоматически будет заполнена строка 281 по формуле:

В нашем примере стр. 200 (сумма 170 000 руб.) больше суммы строк 230 и 267 (47 000 = 17 000 + 30 000), следовательно, сумма налога в бюджет субъекта РФ по итогам I квартала будет к доплате:

- стр. 271 = 170 000 — 17 000 — 30 000 = 123 000 руб.

Шаг 5. Определите сумму авансовых платежей к уплате во II квартале (стр. 290-310)

Организации, уплачивающие ежемесячные авансовые платежи, должны по итогам I квартала рассчитать авансы, подлежащие уплате во II квартале. Такие платежи отражаются по стр. 290 (300, 310).

В 1С данные строки заполняются вручную. Расчет авансовых платежей к уплате необходимо осуществить по формуле:

В нашем примере сумма ежемесячных авансовых платежей, подлежащая уплате во II квартале (стр. 290) берется из стр. 180 (200 000 руб.), в т. ч.:

- в федеральный бюджет (стр. 300) = стр. 190 = 30 000 руб.;

- в бюджет субъекта РФ (стр. 310) = стр. 200 = 170 000 руб.

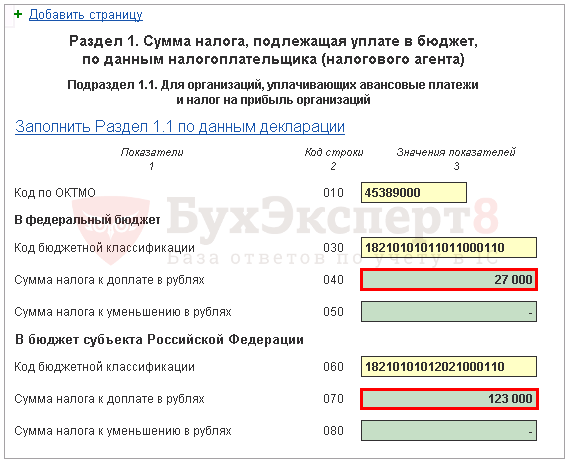

Раздел 1 Подраздел 1.1 Итоговые данные по уплате налога за I квартал

Заполнение итоговых данных по доплате или уменьшению налога на прибыль в I квартале осуществляется в 1С автоматически по следующему алгоритму.

Если сумма налога получилась к доплате, т. е. в Листе 02 заполнена строка 270 и 271, то указанная в них сумма переносится в Раздел 1 Подраздел 1.1: PDF

- в стр. 040 — из стр. 270 Листа 02 «в федеральный бюджет»;

- в стр. 070 — из стр. 271 Листа 02 «в бюджет субъекта РФ».

Если сумма налога получилась к уменьшению, т. е. в Листе 02 заполнена строка 280 и 281, то указанная в них сумма переносится в Раздел 1 Подраздел 1.1: PDF

- в стр. 050 — из стр. 280 Листа 02 «в федеральный бюджет»;

- в стр. 080 — из стр. 281 Листа 02 «в бюджет субъекта РФ».

В нашем примере сумма налога на прибыль по итогам I квартала по федеральному бюджету и бюджету субъекта РФ получилась к доплате.

Исходя из данной нормы, уплатить налог за I квартал, указанный в Разделе 1 Подраздела 1.1. необходимо до 28 апреля.

Если крайняя дата уплаты налога приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

Ознакомиться с порядком уплаты налога на прибыль:

В нашем примере доплата налога на прибыль должна быть осуществлена до 30 апреля 2018г. (28 апреля — выходной):

- в федеральный бюджет — 27 000 руб.

- в субъект РФ — 123 000 руб.

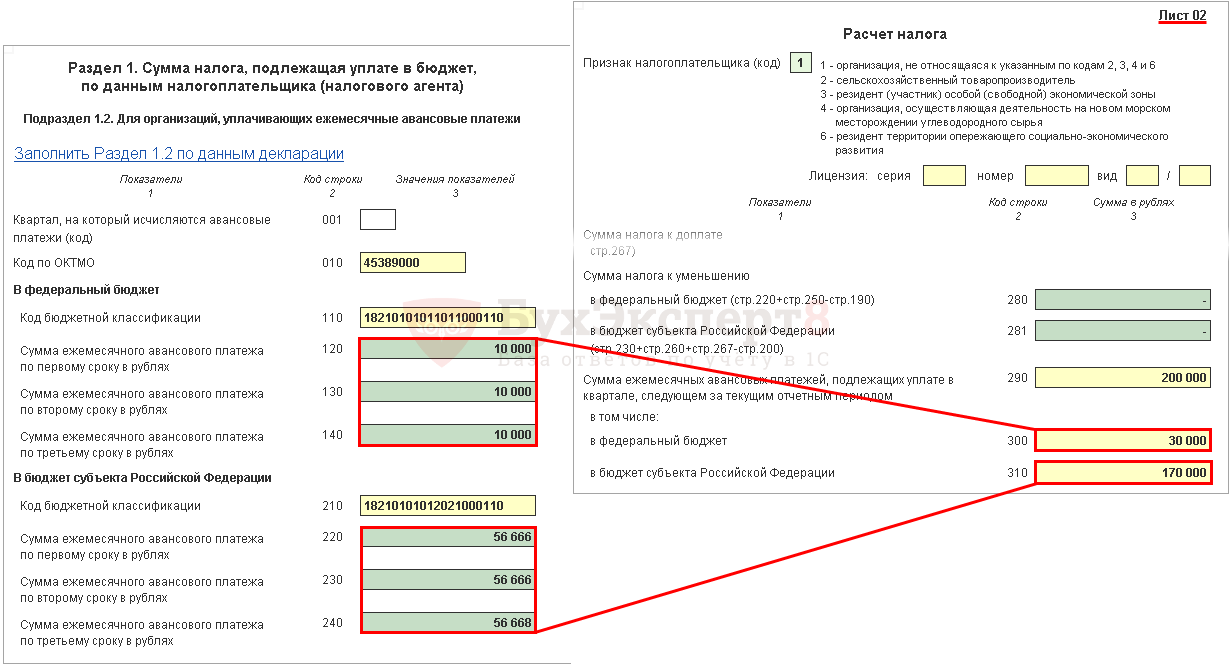

Раздел 1 Подраздел 1.2 Авансовые платежи на II квартал

В Разделе 1 Подраздела 1.2. декларации отражаются ежемесячные авансовые платежи, которые необходимо оплатить во II квартале.

Сумма авансовых платежей на II квартал была рассчитана по стр. 300, 310 Листа 02. Она автоматически распределяется в Подраздел 1.2 в размере 1/3 от квартальной суммы:

- стр. 120-140 — из стр. 300 «в федеральный бюджет»;

- стр. 220-240 — из стр. 310 «в бюджет субъекта РФ».

Исходя из данной нормы, во II квартале уплатить авансовые платежи, указанные в Разделе 1 Подраздела 1.2, необходимо:

Если крайняя дата уплаты авансовых платежей приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

В нашем примере уплата авансовых платежей во II квартале должна быть осуществлена:

- до 30 апреля 2018г. (28 апреля —выходной):

- в федеральный бюджет — 10 000 руб.

- в субъект РФ — 56 666 руб.

- до 28 мая 2018г.:

- в федеральный бюджет — 10 000 руб.

- в субъект РФ — 56 666 руб.

- до 28 июня 2018г.:

- в федеральный бюджет — 10 000 руб.

- в субъект РФ — 56 668 руб.

Авансовые платежи по налогу на прибыль: кто платит и как рассчитать

Кто и с какой периодичностью уплачивает авансовые платежи по налогу на прибыль

Авансовые платежи по налогу на прибыль уплачиваются ежеквартально либо ежемесячно. Порядок уплаты зависит от того, кто платит авансовые платежи по налогу на прибыль, т. е. к какой категории относится налогоплательщик. Рассмотрим существующие варианты уплаты налога и категории налогоплательщиков.

- Все организации, за исключением поименованных в абз. 7 п. 2, п. 3 ст. 286 НК РФ, должны исчислять авансовые платежи по итогам квартала и уплачивать их как по его завершении, так и ежемесячно в течение следующего квартала (абз. 2 п. 2 ст. 286 НК РФ).

- Организации с выручкой менее лимитов, установленных п. 3 ст. 286 НК РФ (в размере 15 млн руб. в среднем за каждый квартал из 4 предыдущих), могут исчислять и уплачивать квартальные авансовые платежи по налогу на прибыль ежеквартально без уплаты ежемесячных платежей.

- Если организация самостоятельно изъявила желание по исчислению и уплате авансовых платежей по налогу на прибыль ежемесячно от фактически полученной прибыли, ей необходимо уведомить о своем решении налоговый орган не позднее 31 декабря года, предшествующего налоговому периоду (абз. 7 п. 2 ст. 286 НК РФ).

Узнать, с какой периодичностью должна уплачивать авансы по прибыли ваша организация, вам поможет разработанная нашими специалистами блок-схема.

Налог на прибыль ежеквартально

Что касается периодичности оплаты авансовых платежей по прибыли, то они должны уплачиваться организациями ежеквартально, если отчетными периодами для них являются I квартал, полугодие и 9 месяцев календарного года (абз. 1 п. 2 ст. 285, абз. 2 п. 2, п. 3 ст. 286 НК РФ).

Следующие организации обязаны делать ежеквартальный авансовый платеж по налогу на прибыль согласно п. 3 ст. 286 НК РФ (при этом они освобождены от ежемесячных авансовых платежей по налогу на прибыль):

- организации, чей доход, рассчитанный в соответствии со ст. 249 НК РФ за 4 предыдущих квартала, не превышает 15 млн руб. в среднем за каждый квартал (или 60 млн руб. — за 4 квартала в целом);

- бюджетные учреждения;

- иностранные компании, работающие на территории РФ через постоянное представительство;

- предприятия, участвующие в простых товариществах, в отношении доходов от участия;

- инвесторы соглашений о разделе продукции в части доходов от реализации соглашений;

- выгодоприобретатели по договорам доверительного управления.

Авансовые платежи уменьшают рассчитанную за год сумму налога на прибыль (абз. 5 п. 1 ст. 287 НК РФ).

Как рассчитать авансы за 3 квартал 2019 года, читайте здесь.

Начисление авансовых платежей по налогу на прибыль ежеквартально

Рассмотрим порядок расчета авансового платежа по налогу на прибыль для организаций, выручка которых не превышает 15 млн руб. в среднем за квартал (абз. 2 п. 2 ст. 286 НК РФ).

Сначала рассчитывается сумма налога на прибыль, соответствующая отчетному периоду, по формуле:

АПКотч — авансовый платеж за отчетный период;

НБотч — налоговая база отчетного периода, исчисленная нарастающим итогом;

С — ставка налога на прибыль.

Сумма аванса по налогу на прибыль к уплате по итогам отчетного периода определяется по формуле (абз. п. 1 ст. 287 НК РФ):

АПКдопл. — квартальный авансовый платеж к доплате, подлежащий уплате по итогам отчетного периода (полугодия, 9 месяцев, года);

АПКотч. — сумма исчисленного нарастающим итогом за отчетный период авансового платежа;

АПКпред. — сумма платежа по итогам предыдущего отчетного периода (в рамках текущего налогового периода).

Размер доплаты по итогам налогового периода, то есть размер 4-го квартального платежа формируется исходя из суммы фактически полученной прибыли, исчисленной нарастающим итогом за год, за вычетом уплаченных в бюджет в течение этого года квартальных авансовых платежей. Сумма последних при этом будет равна величине исчисленного нарастающим итогом авансового платежа за 9 месяцев.

Таким образом, размер итогового платежа по налогу на прибыль уменьшается на сумму уплаченных ежеквартально авансовых платежей. Если по итогам года вместо прибыли получен убыток, то сумма 4-го квартального авансового платежа будет нулевой (п. 8 ст. 274, абз. 6 п. 2 ст. 286 НК РФ).

Как отразить в бухучете авансовые платежи по налогу на прибыль — проводки см. здесь.

Как рассчитываются авансы по налогу на прибыль ежемесячно

Если организация не соответствует критериям, установленным в п. 3 ст. 286 НК РФ, и отчетным периодом для нее является квартал, то помимо ежеквартальных авансовых платежей по налогу на прибыль должны уплачиваться ежемесячные.

Ежемесячные авансовые платежи, так же как и квартальные, уменьшают начисляемую по итогам отчетного периода или года сумму налога на прибыль к уплате (абз. 5 п. 1 ст. 287 НК РФ).

Порядок расчета суммы ежемесячных авансов к уплате в 2019–2020 годах не изменился. По-прежнему ежемесячный авансовый платеж по прибыли в 1 квартале года равен сумме ежемесячного авансового платежа в последнем квартале предшествующего года; во 2 квартале — 1/3 авансового квартального платежа за 1-й квартал; в 3 квартале — 1/3 разницы между суммой аванса за полугодие и авансом, приходящимся на 1 квартал; в 4 квартале — 1/3 разницы между авансами, начисленными за 9 месяцев и за полугодие.

Организация осуществляет переход на уплату ежемесячных авансовых платежей, если по итогам 4 прошедших кварталов величина полученного дохода превысила 15 млн руб. в среднем за квартал (п. 3 ст. 286 НК РФ).

Для того чтобы не ошибиться в расчете, нужно правильно определить какие кварталы будут предыдущими. Налоговый кодекс содержит норму, согласно которой предыдущими являются 4 квартала, предшествующие текущему (п. 3 ст. 286 НК РФ).

Минфин уточняет, что под предыдущими следует понимать 4 квартала, последовательно предшествующих кварталу, в котором налогоплательщик представляет декларацию (письма Минфина России от 24.12.2012 № 03-03-06/1/716, от 21.09.2012 № 03-03-06/1/493). То есть доходы от реализации в последнем квартале налогового периода также включаются в расчет средней величины доходов.

Узнайте также, как отразить авансы в декларации по налогу на прибыль:

Изменения в расчете налога на прибыль в 2019–2020 годах

Одним из недавних новшеств по налогу на прибыль является введение возможности применения к сумме налога, перечисляемого в оба бюджета, инвестиционного вычета (ст. 286.1 НК РФ). Использовать его можно в период 2018–2027 годов. За счет вычета на 90% стоимости ОС можно уменьшить налог, начисляемый в бюджет региона, а оставшиеся 10% отнести на уменьшение налога, начисляемого в федеральный бюджет. Решение о введении инвестиционного вычета принимают регионы, и они же конкретизируют условия его применения. Амортизироваться такие объекты уже не будут.

Изначально вычет предусматривался для вводимых в эксплуатацию основных средств 3–7 амортизационных групп. Но с 01.01.2020 он распространяется и на группы 8-10 (закон от 26.07.2019 № 210-ФЗ). Так же с 2020 года в инвествычет можно будет включать расходы на инфраструктуру.

- У организаций появилась возможность не платить налог на прибыль с денег, безвозмездно полученных от организации, участником или акционером которой она является, в пределах вклада в имущество, сделанного ею ранее также деньгами.

- Доход, полученный акционером, участником при выходе из ликвидируемой компании, в виде превышения над его вкладом в УК в целях налога на прибыль признается дивидендами с применением к нему ставки 13%.

- Платежи в систему «Платон» можно учитывать в расходах в полном объеме.

- Работодатели вправе уменьшать доходы на стоимость путевок для работников (о нюансах мы рассказывали в этом материале).

Также с 2020 года (законы от 02.08.2019 № 269-ФЗ, от 26.07.2019 № 210-ФЗ):

- во внереализационных расходах можно будет учесть затраты на строительство объектов социальной инфраструктуры, если они безвозмездно передаются в государственную или муниципальную собственность;

- право на ставку 0% получат региональные операторы по обращению с твердыми коммунальными отходами, музеи, театры и библиотеки;

- будут изменения для участников региональных инвестиционных контрактов и резидентов ОЭЗ.

Итоги

Авансы по налогу на прибыль уплачиваются всеми организациями на общей системе налогообложения. Вариантов исчисления авансов три: ежеквартально с уплатой или по итогам квартала (возможность его применения ограничена величиной получаемой выручки); ежемесячно с доплатой за квартал; ежемесячно по фактической прибыли. Алгоритм исчисления авансов в каждом из перечисленных случаев имеет свои нюансы.

Как уплачивать ежеквартальные авансовые платежи по налогу на прибыль

Кто должен платить ежеквартально

Один раз в квартал перечислять авансовые платежи по налогу на прибыль должны организации, у которых за предыдущие четыре квартала доходы от реализации не превышали в среднем 15 000 000 руб. за каждый квартал (п. 3 ст. 286 НК РФ). При расчете средней величины доходов учтите последний квартал периода, за который подается налоговая декларация (письмо Минфина России от 21 сентября 2012 г. № 03-03-06/1/493). Например, I−IV кварталы отчетного года берите в расчет при подаче декларации за год.

Независимо от объема выручки перечислять авансовые платежи поквартально могут:

- бюджетные учреждения. Исключение составляют театры, музеи, библиотеки и концертные организации: такие бюджетные учреждения вообще освобождены от расчета и перечисления авансовых платежей;

- автономные учреждения;

- иностранные организации, осуществляющие деятельность в России через постоянное представительство;

- некоммерческие организации, не имеющие дохода от реализации товаров (работ, услуг);

- участники простых товариществ в отношении доходов, получаемых ими от участия в простых товариществах;

- инвесторы соглашений о разделе продукции в части доходов, полученных от реализации указанных соглашений;

- выгодоприобретатели по договорам доверительного управления.

Такой порядок установлен пунктом 3 статьи 286 Налогового кодекса РФ.

Ситуация: когда у вновь созданной организации возникает обязанность перечислить первый ежемесячный авансовый платеж по налогу на прибыль? Организация, созданная в июне, получила первую выручку в октябре. В ноябре сумма выручки превысила 5 000 000 руб.

Первый ежемесячный платеж нужно будет перечислить во II квартале следующего года.

Вновь созданные организации могут перечислять авансовые платежи по налогу на прибыль ежеквартально до тех пор, пока выручка от реализации не превысит 5 000 000 руб. в месяц или 15 000 000 руб. в квартал. С месяца, следующего за тем, в котором эти ограничения будут превышены, организация должна перейти на ежемесячную уплату авансов по налогу на прибыль. Такой порядок предусмотрен пунктом 5 статьи 287 Налогового кодекса РФ.

Первый полный квартал с даты регистрации организации – это период с июля по сентябрь. Значит, перечислять авансовые платежи по налогу на прибыль организация должна начать по его итогам (п. 6 ст. 286 НК РФ). Но поскольку в этом квартале организация доходов не получала, сумма авансового платежа равна нулю.

Размер выручки превысил 5 000 000 руб. в ноябре. Следовательно, обязанность перейти на ежемесячное перечисление авансовых платежей формально возникла у организации с декабря. Однако перечислять первый ежемесячный платеж в этом месяце не нужно. Поскольку сумма ежемесячного авансового платежа в IV квартале – это 1/3 от разницы между суммой авансового платежа за девять месяцев и авансового платежа за полугодие. Выручки от реализации по итогам этих отчетных периодов у организации не было. Поэтому сумма авансового платежа в данной ситуации тоже равна нулю.

Перечислять авансовые платежи не придется и в I квартале следующего года, хотя потенциальная обязанность их уплаты есть. Дело в том, что размер ежемесячного платежа в I квартале следующего года равен сумме ежемесячного платежа в IV квартале предыдущего года (п. 2 ст. 286 НК РФ).

Расчет предельной суммы доходов

Предельную сумму доходов, при которой налог на прибыль можно платить поквартально, определяйте по формуле:

Доходы от реализации определяйте без учета НДС и акцизов, предъявленных покупателю (п. 1 ст. 248 НК РФ).

Ситуация: нужно ли при расчете среднего дохода от реализации в среднем за четыре предшествующих квартала для определения возможности поквартальной уплаты налога на прибыль учитывать доходы, полученные от реализации векселя третьего лица?

Реализация векселя третьего лица относится к доходам от реализации, определяемым по правилам статьи 249 Налогового кодекса РФ (подп. 2 п. 2 ст. 315 НК РФ). Поэтому при расчете доходов от реализации в среднем за четыре предшествующих квартала учитывайте данный вид доходов (п. 3 ст. 286 НК РФ). Такую точку зрения подтверждают контролирующие ведомства (см., например, письма Минфина России от 3 октября 2007 г. № 03-03-06/2/188, УФНС России по г. Москве от 3 марта 2005 г. № 20-12/14534).

Уведомление о переходе на поквартальную уплату

Ситуация: нужно ли уведомить налоговую инспекцию о переходе на ежеквартальное перечисление авансовых платежей по налогу на прибыль? Ранее организация перечисляла авансовые платежи ежемесячно исходя из прибыли за предыдущий квартал.

Требования уведомлять налоговую инспекцию о переходе на ежеквартальное перечисление авансовых платежей по налогу на прибыль законодательство не содержит. Организация обязана сообщить в инспекцию об изменении способа уплаты налога на прибыль в единственном случае: если она переходит на ежемесячное перечисление авансовых платежей исходя из фактической прибыли (п. 2 ст. 286 НК РФ). Таким образом, перейти на ежеквартальное перечисление авансовых платежей по налогу на прибыль организация может без уведомления налоговой инспекции. Главное условие – за предыдущие четыре квартала доходы от реализации не должны превышать в среднем 15 000 000 руб. за каждый квартал (п. 3 ст. 286 НК РФ).

Совет: о переходе на ежеквартальное перечисление авансовых платежей по налогу на прибыль налоговую инспекцию лучше уведомить (составьте заявление в произвольной форме). В противном случае налоговые инспекторы могут решить, что организация не представила декларацию за январь следующего налогового периода (года), и приостановить операции по счетам. Если до перехода на квартальную уплату налога организация начисляла авансовые платежи исходя из прибыли за предыдущий квартал, у инспекции могут возникнуть вопросы о причине неуплаты ранее заявленных ежемесячных авансовых платежей. Аналогичные разъяснения содержатся в письме ФНС России от 13 апреля 2010 г. № 3-2-09/46.

Важно: до 1 января 2016 года лимит доходов, при котором компании перечисляли только квартальные авансовые платежи, был 10 000 000 руб. в среднем за квартал. С 2016 года этот лимит повышен до 15 000 000 руб.

Декларации по налогу на прибыль за девять месяцев 2015 года организации составляли без учета этих изменений. То есть заявляли ежемесячные авансовые платежи на I квартал 2016 года исходя из прежнего лимита доходов. В результате в карточках РСБ налоговые инспекции зафиксировали начисления со сроками уплаты 28 января, 28 февраля и 28 марта 2016 года даже по тем организациям, которые с 2016 года освобождены от ежемесячных авансовых платежей.

Чтобы решить проблему, налоговая служба рекомендует организациям подать уточненные декларации за девять месяцев 2015 года и заявить в них нулевые авансовые платежи. То есть в подразделе 1.2 раздела 1 по строке 001 указать код «21», а по строкам 120–140 и 220–240 – нули. По строкам 320–340 листа 02 и по строкам 121 приложения 5 к листу 02 проставьте прочерки.

Об этом сказано в письме ФНС России от 14 марта 2016 г. № СД-4-3/4129.

Отчетные периоды

При перечислении авансовых платежей по налогу на прибыль ежеквартально отчетными периодами являются:

Об этом сказано в пункте 2 статьи 285 Налогового кодекса РФ.

Расчет авансового платежа

Сумму квартального авансового платежа по налогу на прибыль определяйте по формуле: